Les Business Angels sont restés l’une des bottes secrètes du succès économique des anglo-saxons que la France a été incapable de copier et qui semblent pourtant être l’une des étapes incontournables du développement des entreprises et de l’emploi.

Il faut tout d’abord comprendre que sur les quelque 60.000 à 80.000 entreprises[[30 à 35.000 seulement en France.]] qui se créent chaque année[[Nous comptons seulement comme entreprises celles naissant avec au moins 1 salarié, le standard international, car une entreprise sans salarié peut être simplement une coquille vide.]] dans les économies britannique ou allemande, 3 à 6%, de l’ordre de 2.000 à 3.000 seulement, sont susceptibles de devenir des « gazelles », des PME de croissance. Pourtant, ce sont elles qui vont créer la moitié des emplois au bout d’une dizaine d’années.

Encore moins nombreuses seront celles qui deviendront ETI[[Entreprise de Taille intermédiaire, entre 250 (plafond PME) et 5.000 salariés (grande entreprise).]], environ 0,04%.

La plupart vont rester avec leur capital de départ et ne se développeront pas, toutes celles notamment qui n’avaient comme objectif que d’employer leur fondateur et sa famille.

Seules vont se développer celles qui ont un projet de produit ou de service à visée nationale sinon internationale.

Ce sont celles-là qui demandent des capitaux pour croître rapidement, ce sont celles-là qui, une fois passé la collecte des première dizaines de milliers d’euros apportés par la famille et les amis, vont devoir franchir la Vallée de la Mort, qui s’étend entre la centaine de milliers d’euros qui financent les débuts et les quelques millions que le capital-risque veut pouvoir injecter.

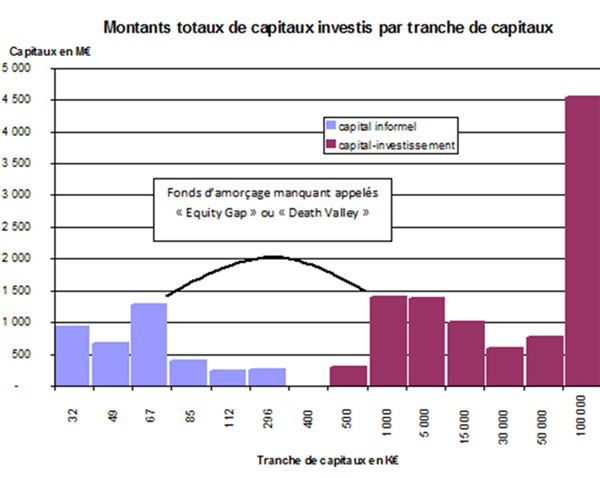

Ce trou de financement se voit bien sur le graphique des capitaux investis au cours de l’année 2004 dans le capital social des entreprises créées en France, rangées par taille[[Source : IRDEME sur statistiques fournies par le pH Group Experian]], et les investissements par montant effectués cette année-là par les membres de l’AFIC, l’association regroupant la quasi-totalité du capital-investissement français[[Mais on retrouverait des distributions similaires et le trou entre elles dans n’importe quelle année récente.]].

La seule mesure graphique du « trou », la surface sous l’arche vide qui est dessinée, donne environ 4 milliards d’euros manquants, un chiffre cohérent avec la comparaison des emplois créés au Royaume-Uni et en Allemagne donnant un déficit annuel de 200.000 et un capital social moyen à la création de 20.000 euros par emploi.

Ce trou est en grande partie comblé aux USA par 250 à 500.000 investisseurs individuels, les Business Angels, qui investissent chacun en moyenne un peu plus de 80.000 dollars et à eux tous mobilisent un peu plus de 20 milliards de dollars de capital social chaque année pour aider à se développer les entreprises les plus prometteuses, c’est-à-dire un peu plus de 50.000 sur 500.000 (qui elles ont mobilisé environ 100 milliards de capital social et environ 900 milliards de crédits[[Publication de la SBA ( Small Business Administration) : Finance FAQ 8-25-11 FINAL for web]] pour se créer).

Au Royaume-Uni, les seuls chiffres sûrs sont ceux du Trésor sur les bénéficiaires de l’EIS. Mais en les complétant avec les enquêtes GEM (Global Enterprise Monitor), une évaluation raisonnable est qu’il y aurait de la même manière quelques dizaines de milliers d’investisseurs individuels, peut-être une cinquantaine, investissant en moyenne chacun de l’ordre de 75.000 livres chaque année dans près d’une dizaine de milliers d’entreprises.

En Allemagne, le dispositif serait très différent et reposerait essentiellement sur l’existence de banques locales, 3 à 4 fois plus nombreuses qu’en France et très proches du Mittelstand local.

En France, ce réseau, sans avoir totalement disparu, a été en grande partie annihilé par les concentrations qui font maintenant remonter la décision d’investir à Paris alors que l’investissement dans une entreprise qui débute représente un risque énorme qui ne peut être apprécié que localement, pas à partir d’un bilan et d’un compte de résultat, qui souvent n’existent qu’à peine. L’Allemagne aurait 1.800 banques locales contre 500 en France.

En France, on ne sait pas réellement ce qui se passe dans la Vallée de la Mort, sauf à constater que peu d’entreprises parviennent à la traverser. Malgré les efforts remarquables des Réseaux de Business Angels, ils ne représentent qu’une centaine de millions investis par an, comme aux USA ou au Royaume-Uni où 95% de l’investissement Business Angels est assuré par des BA indépendants, opérant individuellement ou à 2 ou 3, pas en groupe.

Les gouvernements successifs nous ont assuré que les organismes d’État, comme Oséo Innovation ou CDC Entreprise, comblaient ce trou. Mais on ne voit pas pourquoi des organismes d’État seraient plus qualifiés pour le combler que le capital-risque qui s’est déclaré déjà il y a longtemps inadapté. La National Science Foundation annonce 600 entreprises aux USA où le venture-capital (capital-risque) est intervenu à la création, alors qu’il se crée 500.000 entreprises par an et de l’ordre de 50.000 avec financements de Business Angels.

Les graphiques ci-après montrent une pyramide du financement américain logique, poussant les financements vers une sélection de plus en plus étroite d’entreprises. Alors qu’avec un segment Business Angels atrophié, la pyramide française est devenue un yoyo.