L’impôt sur les plus-values a un impact considérable sur l’étendue des risques que peuvent prendre des investisseurs en création d’entreprises car, comme on l’a vu, ils savent qu’environ 1/3 de leurs investissements sera perdu et qu’avec un horizon de « sortie » en moyenne à 5 ans, cela fait 7% à récupérer par an (33% : 5) avant de faire aucun bénéfice.

Si le rendement moyen d’un capital est de 5% comme cela l’a été longtemps, avant 2008, pour les investissements peu risqués, il faut déjà faire au moins 12% de résultat par an pour que l’investissement dans une entreprise nouvelle justifie de ne pas laisser son argent dans un placement non risqué. Si l’impôt sur les plus-values est de 50% cela exige de doubler le rendement et d’atteindre 24%, ce qui limite singulièrement les projets dans lesquels investir.

Si le rendement d’un capital non risqué est comme actuellement de 0 à 1%, pour couvrir ses pertes, l’investisseur doit atteindre un rendement net de 7 à 10%, soit 14 à 20% si la plus-value est taxée de moitié.

N’oublions pas que l’investisseur individuel ne connait pas la compensation des risques car il investit en moyenne dans 1 entreprise par an.

Et l’argument du fisc qui consiste à dire que les pertes sont déductibles des gains ne tient que si les gains sont faits avant les pertes, ce que rien n’assure ! (en France, pour les individus, il n’y a pas de déduction de pertes « en arrière »).

Il faut à cet égard rappeler une conclusion publiée en 1990 conjointement par l’American Electronic Association, la National Venture Association et Coopers & Lybrand couvrant 410 firmes de haute technologie créées entre 1966 et 1985, employant 400.000 salariés en 1990 ; elle montra que 57% des fonds de démarrage avaient été fournis par les fondateurs ou des individus, tous soumis à l’impôt sur les plus-values et moins de 5% par des fonds de capital-risque (une situation qui existe encore aujourd’hui aux USA et au Royaume-Uni).

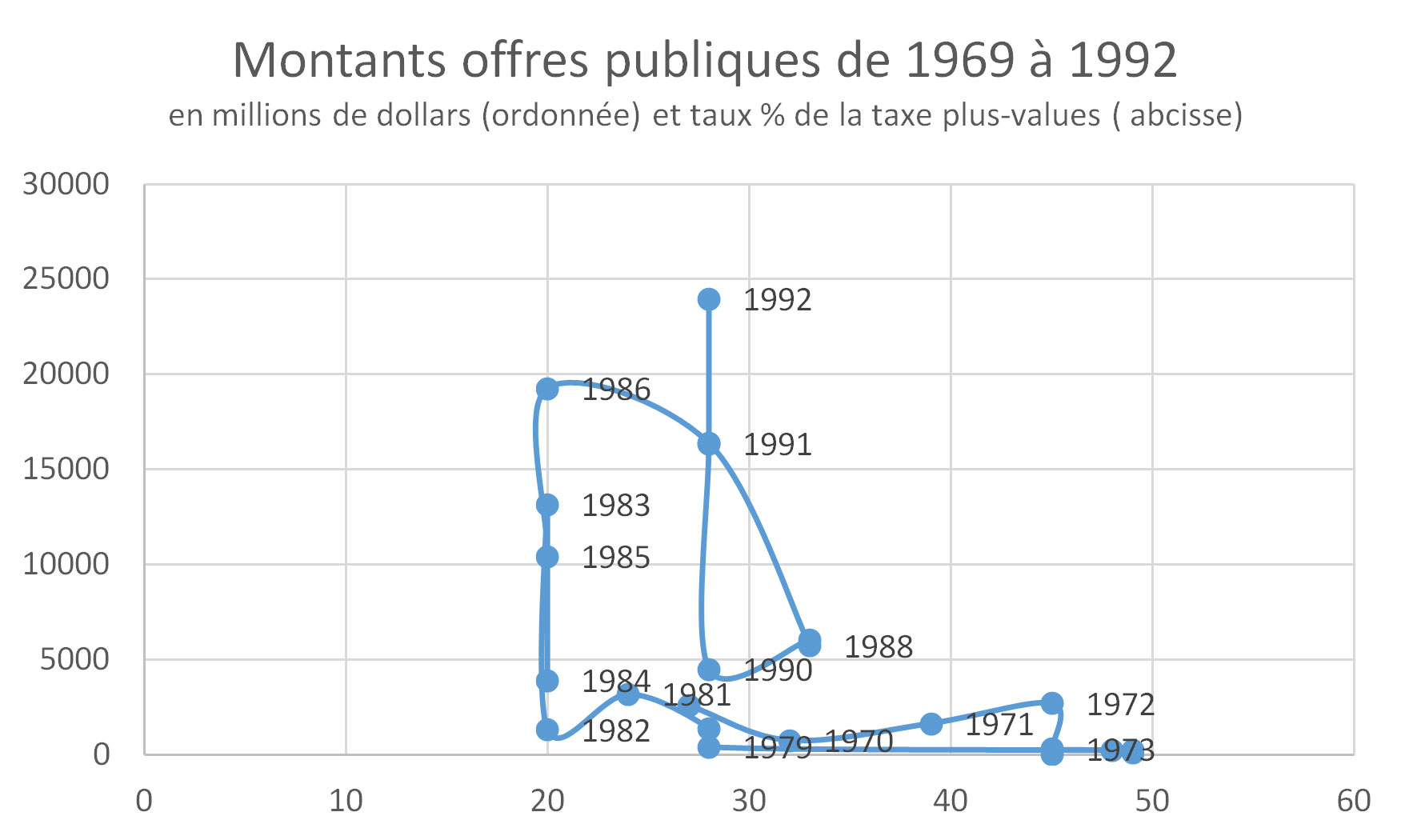

L’effet de l’augmentation de cet impôt est visible sur les variations du nombre d’offres publiques d’actions, des fonds levés (graphique ci-dessous) et des fonds levés par le capital-risque.

Commentaires : quand le taux dépasse 30% (années 1972 à 1978 ou 1988 et 1989), les émissions chutent à 5 milliards ou moins. Elles s’envolent quand ce taux tombe à 20% en 1982 jusqu’en 1986 où la réforme Reagan qui aligne les plus-values sur l’impôt sur le revenu et porte l’impôt marginal à 33%, les fait chuter jusqu’en 1990 où la descente du taux à 28% les relance. Le taux marginal n’est jamais descendu en dessous de 20% (sauf sous Georges Bush 2).

Mais ceci réagit directement sur les créations d’entreprises et, comme nous l’avons montré par les conséquences désastreuses de la réforme Reagan de 1986 supprimant les niches fiscales, sur l’emploi.

Et comme l’a rappelé l’étude citée en référence du graphique, l’augmentation du taux de la taxe sur les plus-values s’est traduite par la chute de la croissance annuelle et celle des revenus des classes moyennes travailleuses (page 33). C’est ainsi que de 1982 à 1986, le taux à 20% a coïncidé avec une augmentation du taux moyen horaire de 2% par an alors qu’il a chuté après la réforme Reagan.

La montée du taux marginal maximum des plus-values de 15 à 20% obtenue par le président Obama en 2013 est l’une des causes du fait que les revenus augmentent peu ou prou. La croissance est repartie seulement à 2% et suffit seulement à compenser les disparitions d’entreprises et la croissance de la population alors qu’elle était historiquement à 3% dans les 30 années précédant la crise de 2008.

Ceux qui ont le plus à perdre de la hausse du taux des plus-values sont les pauvres, les plus bas revenus, les jeunes qui débutent dans la vie et même, à écouter certains, ceux qui vivent dans les quartiers défavorisés car eux n’ont pas la ressource d’avoir accumulé pendant leur vie ou d’avoir connu le monde d’avant 2008.

Quant à craindre pour l’Etat une baisse de ses revenus s’il baisse l’impôt sur les plus-values, le triplement de ces revenus lorsque le président Georges Bush II les abaissa en mai 2003 de 20 à 15% est là pour rappeler qu’un impôt sur les plus-values qui dépasse 15%, le niveau de la CSG, entraîne automatiquement un « lock in effect », un blocage des fonds des investisseurs incapables de trouver des placements alternatifs dont le supplément de profit justifie de sortir des placements existants.

Ceci explique que les investisseurs individuels n’investissent plus depuis 2012 en France.

1 commenter

Bravo

Cher Bernard

Je viens de lire avec grand intérêt votre article :Effets de l’impôt sur les plus-values, tirés de l’expérience américaine. Votre graphique est fascinant. Je pense que c’est une découverte essentielle pour la croissance du monde dans le futur.

Tout le mode pense que l’impôt sur les plus values est une taxe sur les riches (encore une) sans comprendre que si elle est trop élevée, cela tue l’innovation et donc l’emploi et la compétitivité a terme d’un pays. Car l’innovation et les jobs iront dans les pays qui auront les taxes permettant de compenser le risque de la nouvelle entreprise. Le niveau de cette est essentielle a l’emploi et vous le montrer avec des preuves irréfutables. Fantastique.

Bravo. Il faudrait que ce concept se répande plus. Bonne chance.