Les gazelles, entreprises jeunes à forte croissance, sont le moteur de la création d’emplois. La France en créerait environ 5 fois moins que les Britanniques. Une explication se trouve dans les incitations fiscales à investir dans ces entreprises. En France, des plafonds très bas – 40.000 € par foyer – et l’absence de contrôle – il suffit de cocher une case dans sa déclaration -, conduisent plus d’une centaine de milliers de contribuables à investir quelque 760 millions, soit environ 6.000 € par contribuable. Au Royaume-Uni, des conditions d’octroi très sévères et contrôlées conduisent 11.000 contribuables à investir un montant total équivalent, mais de 70.000 £ en moyenne par contribuable au bénéfice de seulement 2.000 entreprises. Des sommes similaires dépensées par le budget, mais effet d’aubaine d’un côté, politique énergique de création de gazelles et d’emplois de l’autre.

Gazelles et incitations fiscales

Une première évaluation des créations de gazelles en France et au Royaume-Uni montre que ces derniers créent environ 3.000 gazelles par an, la France seulement 600.

Les chiffres de création d’entreprises de 10 salariés ou plus ne donnent pourtant pas un écart de 5 entre les deux pays mais un rapport plutôt de 2, comme avec l’Allemagne. (Lire aussi : Où sont les gazelles françaises ?)

Mais les gazelles ne sont pas seulement définies comme les entreprises de moins de 5 ans d’âge ayant au moins10 salariés, mais aussi par le fait que dans les trois années qui suivent elles feront une croissance de l’emploi d’au moins 72% (au moins 20% de moyenne par an).

Or un fait que l’IRDEME a rencontré à diverses reprises est que le taux de croissance des entreprises anglaises, tant en effectifs qu’en chiffre d’affaires ou en capitaux propres, est deux fois plus rapide que celui des entreprises françaises. (Voir également : Le match des entreprises : France contre Royaume-Uni)

2 x 2 = 4, ce qui, compte-tenu de la relative imprécision de ces chiffres, est la même chose que 5.

On retrouve d’ailleurs une évaluation faite en 2004 sur les gazelles françaises et anglaises en partant d’une autre définition de la gazelle (entreprises naissant avec plus de 100.000 € de capital social) dans laquelle nous avions déjà trouvé que le nombre de gazelles naissant au Royaume-Uni était environ 50% plus élevé qu’en France, et la croissance des gazelles anglaises en effectifs ou capitaux propres sur 7 ans, 4 fois plus importante.

Une bonne explication de ces écarts se trouve dans la comparaison des systèmes fiscaux encourageant à investir dans les créations d’entreprises dans les deux pays : Enterprise Investment Scheme, EIS et Avantage Madelin.

Les deux systèmes sont nés la même année, en 1994, avec le même principe : déduction de l’impôt sur le revenu d’une fraction de l’investissement effectué dans le capital de PME, 25% pour le Madelin, 20% pour l’EIS.

Mais la différence essentielle va se situer dans les plafonds et les conditions mises à l’octroi de cet avantage fiscal.

En France, le plafond d’investissement est fixé par deux inspecteurs des finances du cabinet Madelin, à 50 kilofrancs par contribuable, 100 kilofrancs pour un couple, soit une déduction possible de l’IR de 30 kilofrancs, environ 6.000 € ; au Royaume-Uni, c’est 100.000 £, soit 200.000 £ pour un couple, rendant possible une déduction d’impôt de 40.000 £ soit environ 60.000 € au taux des devises de l’époque : 10 fois plus.

Mais les Britanniques imposent tout une série de conditions pour bénéficier de l’avantage fiscal et contrôlent que l’entreprise bénéficiaire et le contribuable remplissent bien les conditions ; Bercy n’en impose aucune et ne contrôle rien ; il suffit de cocher une case sur sa déclaration pour bénéficier de l’avantage. D’ailleurs, compte-tenu du faible niveau de l’avantage, Bercy serait fou de contrôler.

Mais les résultats sont au rendez-vous.

En 2008 quand le plafond individuel d’investissement annuel a été remonté à 200.000 £ (400.000 pour un couple) après avoir été déjà remonté à 150.000 £ pour 2002-2003, et le plafond français à 20.000 €, soit 40.000 pour un couple (c’est-à-dire une déduction d’impôt possible pour un couple de 80.000 £, soit environ 120.000 € en UK, 12.000 € en France).

| investissements | Madelin 2008 | EIS 2007-08 |

| montants investis en millions | 740 € | 760 £ |

| nombre souscripteurs | 112.700 | 11.000* |

| montant moyen par souscription | 6.566 € | 69.000 £ #100.000 € |

*http://www.hm-treasury.gov.uk/d/ots_review_tax_reliefs_final_report.pdf

L’une des grandes faiblesses du Madelin est la mutualisation du risque, l’idée qu’en permettant à de très petits porteurs de se regrouper, il leur sera possible de constituer des fonds importants qui compenseront les pertes par les gains. Idée exacte statistiquement mais fausse pour la création d’entreprises car un gestionnaire de ces fonds va se comporter comme un fonds de capital-risque et n’investira surtout pas dans les créations d’entreprises, trop risquées et aux montants trop faibles. Les Américains s’en étaient rendu compte dès 1958 (Small Business Investment Act), les FCPI créées par Strauss-Kahn en 1999 s’en aperçoivent rapidement. La seule solution efficace pour apporter des fonds à des créations est l’investisseur individuel, le Business Angel, car ses coûts de décision et de gestion sont faibles ou nuls.

Pour revenir à l’EIS et les raisons de son efficacité comparée au Madelin, les dispositifs sont très comparables, et permettent de collecter sensiblement les mêmes montants chaque année. Pourtant, on s’aperçoit en regardant dans le détail que les utilisations qui en sont faites sont radicalement différentes.

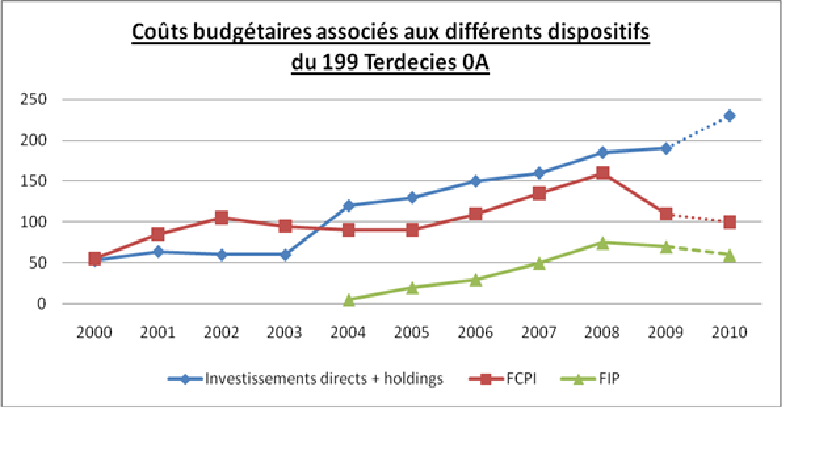

Une bonne moitié des fonds du Madelin (article 199 terdecies 0A du CGI) va être ainsi investie dans des FCPI ou des holdings qui ne profitent pas à la création d’entreprises, alors que l’EIS est exclusivement de l’investissement direct et réussit à attirer donc environ 11.000 investisseurs qui vont investir dans environ 2.000 entreprises dont 1.000 nouvelles chaque année, mais des fonds importants, environ 360.000 £ par entreprise, 500.000 €.

Source : jaune budgétaire

Source : jaune budgétaire

Les Anglais ont bien conscience qu’il faut aussi aller au-delà du BA et viser des apports financiers plus importants et pour cela ils créent un autre dispositif fiscal, bien différencié, le VCT.

Par ailleurs, du fait du plafond très bas du Madelin, de l’avis d’experts comptables et conseillers en gestion de patrimoine, la déduction « Madelin » permet essentiellement à des créateurs d’entreprises d’effectuer un premier apport (de l’ordre de 10.000 euros) dans leur société ou à des dirigeants d’augmenter le capital de leur propre entreprise. L’EIS permet au contraire à des entreprises de collecter des montants beaucoup plus significatifs, auprès d’un ou plusieurs investisseurs qui n’entretiennent pas de rapport privilégié avec la société. En effet, les sociétés ayant eu recours au dispositif EIS ont, selon un rapport remis à l’administration fiscale britannique sur le sujet, levé en moyenne 300.000 £ auprès de 20 investisseurs différents. Il s’agit là d’un montant significatif, qui rend possible la réalisation de véritables projets industriels ou commerciaux. A l’inverse, les bénéficiaires de la déduction « Madelin » profitent pour l’essentiel d’un effet d’aubaine, car ils auraient de toute manière réalisé l’apport indispensable à la création de leur société, même en l’absence de toute mesure fiscale incitative.

En résumé, et ceci est aussi valable pour l’ISF-TEPA, Bercy a choisi de laisser créer des incitations fiscales à plafonds très bas sans guère de conditions pour bénéficier des avantages fiscaux et sans contrôle, alors que le Treasury a visé des montants élevés mais assortis de conditions sévères pour s’assurer que l’argent investi le soit dans des entreprises à risque, seules capables d’un fort développement et en contrôlant.

Bercy est essentiellement la DLF, car cette direction est à peu près seule à détenir les statistiques fiscales permettant de bâtir une mesure fiscale, et ses options ont été très évidemment des petits investissements permettant la création de très petites entreprises pour employer des chômeurs, dans la ligne des prêts ACCRE ou EDEN ou ADDIE, mais qui coûtent extrêmement cher au budget et ne permettent pas de créer des entreprises de taille internationale, pourtant indispensables à notre balance des comptes et à l’emploi. Le Treasury a choisi au contraire de concentrer l’argent des investisseurs anglais sur quelques firmes à forte espérance de croissance et nécessitant de ce fait des apports financiers importants.