Avant-propos – L’un des livres qui a le plus marqué les intellectuels en 2012 est le texte de Joseph Stiglitz, prix Nobel, sur « le prix de l’inégalité ». Ce texte met sur un piédestal éthique et moral la lutte contre les inégalités. La force du document de Cincinnatus, que nous publions aujourd’hui, est de montrer qu’il s’agit d’un ouvrage de science-fiction, contredit à chaque pas par les faits, et qui n’est là que pour satisfaire les phantasmes – ou les ambitions – d’un économiste se drapant dans son Nobel.

Le livre d’un moment

Les premiers mots d’un livre s’avèrent parfois immensément révélateurs. Le prix de l’égalité de Joseph Stiglitz présente cette caractéristique.

Il y a des moments dans l’histoire…

C’est effectivement le livre d’un moment. Ce n’est même que le livre d’un moment. Ce n’est même que le livre de l’exploitation d’un moment. Un moment de turbulences économiques et d’interrogations sur les conduites passées et futures. Et, pour Stiglitz, le moment opportun d’un réquisitoire acrimonieux et vengeur contre ce que nous appellerons le capitalisme libéral.

Si ce capitalisme est sujet à des cycles répétitifs, le bas de cycle, ce genou à terre, fournit le signal de l’hallali à ses détracteurs. Ce fut le cas lors de chaque crise économique du XXème siècle et, en bonne logique, sans surprise, c’est le cas aujourd’hui. Symptomatiquement, Yale University Press vient ainsi de publier un livre savant intitulé Pourquoi Marx avait raison [[Was Marx was right, Terry Eagleton, 2012]]. On peut se demander comment il est reçu à Moscou ou Beijing …

Faites-moi confiance, je suis prix Nobel

L’argumentation de Stiglitz se veut informelle et conviviale. Aucune technicité, aucune scientificité au discours : la prose est extrêmement abordable car l’ambition est à peine didactique. Il ne s’agit pas de démontrer la véracité de sa position sur un sujet complexe et controversé face à un lecteur sceptique ou rétif. Le livre ne contient aucun graphique, aucun tableau de données. Non. Les controverses les plus épineuses sont tenues pour réglées et présentées comme telles. Les « preuves » sont confinées aux notes dans les annexes. L’anecdote, l’illustration, le point de détail significatif ou évocateur se combinent à l’aura et à l’imprimatur du Prix Nobel pour constituer une parole d’évangile instantanément digestible et largement propageable. Ou peut-être devrions nous écrire : propagandable.

Un compère de Stiglitz, Paul Krugman, autre nobelisé partageant des idées économiques et un activisme de publication similaires, est familier du procédé. Lors d’une récente conférence en Espagne, cela lui a valu d’être accueilli et cueilli à froid par un professeur d’économie[[Pedro Schwartz, Fundación Rafael del Pino, 3 juillet 2012]] qui s’est exprimé ainsi :

Souvent, les détenteurs de prix Nobel ont la tentation de pontifier sur des sujets qui sont en dehors des spécialités dans lesquelles ils ont excellé. Ils ont ce manteau d’autorité grâce auquel, quoi qu’ils disent, que ce soit sensé ou excessif, tout est accepté, avec résignation par certains et enthousiasme par d’autres.

N’étant donc pas dupes de ce subterfuge rhétorique, l’argument d’autorité, sur lequel se fonde le livre de Stiglitz, nous vous proposons donc la construction et déconstruction de son argumentaire.

L’évangile selon Joseph

Selon Stiglitz :

– L’environnement économique devrait être stable.

– Ce n’est pas le cas donc les marchés ont échoué.

– Des inégalités toujours croissantes en sont la cause et la conséquence.

– Ces inégalités proviennent de la conspiration du 1% le plus riche de la population.

– Son enrichissement se fait essentiellement par rente illégitime et aux dépens de tous.

– Keynes est notre prophète : l’État doit taxer plus et dépenser encore plus, et tout ira bien.

Pourquoi un économiste sophistiqué peut-il vouloir affirmer un propos aussi irréaliste :

Les marchés sont supposés être stables.

Parce qu’une intolérance pour la volatilité économique, un refus de l’inéluctabilité des cycles et un déni de leur capacité à se résoudre d’eux-mêmes permettent de légitimer le dirigisme économique. Ce dirigisme étatique requiert des experts. Il requiert des prix Nobel, des Stiglitz.

« L’économie est un problème qui doit être laissé aux experts. » Keynes, 1931.

Or l’intervention de l’État est pourtant déjà considérable. Stiglitz fut d’ailleurs président du prestigieux Council of Economic Advisors de Bill Clinton. Mais si ce pouvoir déjà considérable de l’État n’opère pas de manière satisfaisante, c’est parce que les actions gouvernementales et législatives bienfaitrices sont détournées par… le 1% des citoyens les plus riches. Ce même pour cent, exceptionnellement puissant, a aussi détourné à son vil profit l’essentiel des bénéfices de la globalisation. Résultat :

Ceux dans le 1% partent avec les richesses, mais en faisant ainsi, ne laissent rien d’autre qu’anxiété et insécurité au 99%.

Ce propos est extraordinaire : 99% des Américains, pillés par un seul pour cent, ne vivraient que dans l’anxiété et l’insécurité. Nous sommes pourtant en démocratie, direz-vous ? Stiglitz en a bien conscience et en est donc réduit à affirmer dans un chapitre logiquement intitulé La démocratie en péril que le 1% a aussi pris secrètement le contrôle de cette dernière, le corps électoral manipulé votant à son insu pour la perpétuation de son exploitation abjecte.

Le 1% vous veut du mal

Quel pourcentage des revenus de la nation capture donc cet ignoble 1% de l’ombre ? Voici les chiffres fournis par Emmanuel Saez, économiste à Berkeley, co-auteur de Pour une révolution fiscale avec Thomas Piketty. Un autre membre de ce que nous pourrions appeler le clan néo-égalitariste.

Nous reviendrons sur cette notion.

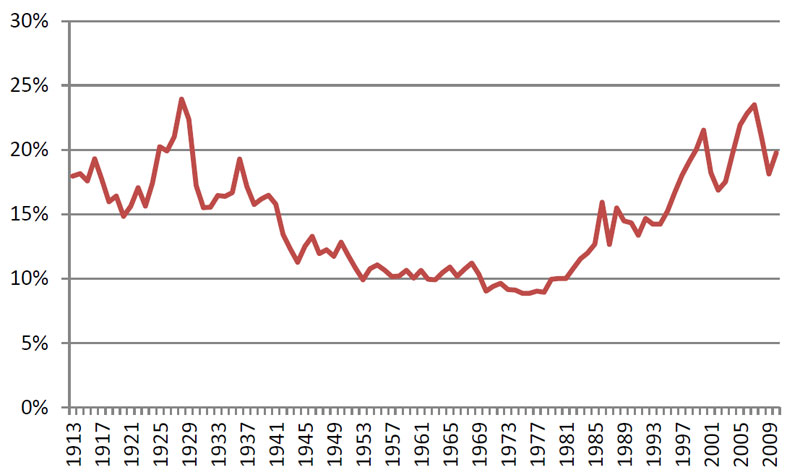

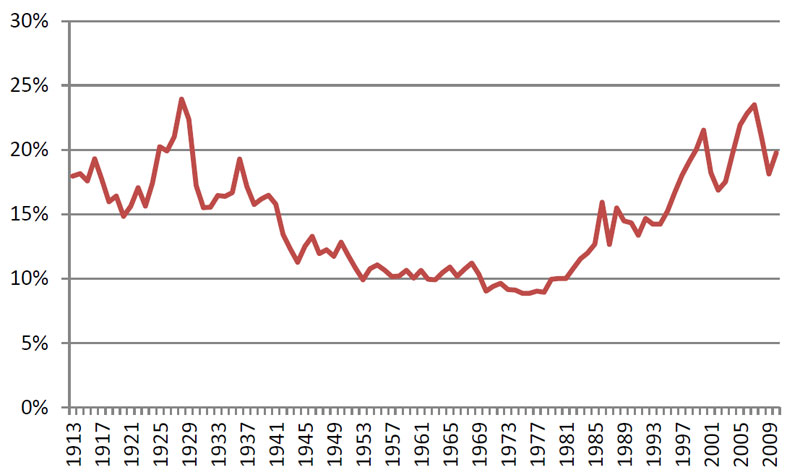

Pourcentage des revenus des ménages américains gagné par le top 1%

Ce 1% pilleur ne laissent donc qu’un peu plus de 80% des revenus au 99%, un chiffre tout à fait similaire à celui du début du siècle. Qu’ « anxiété et insécurité » ? La diabolisation passe souvent par la caricature.

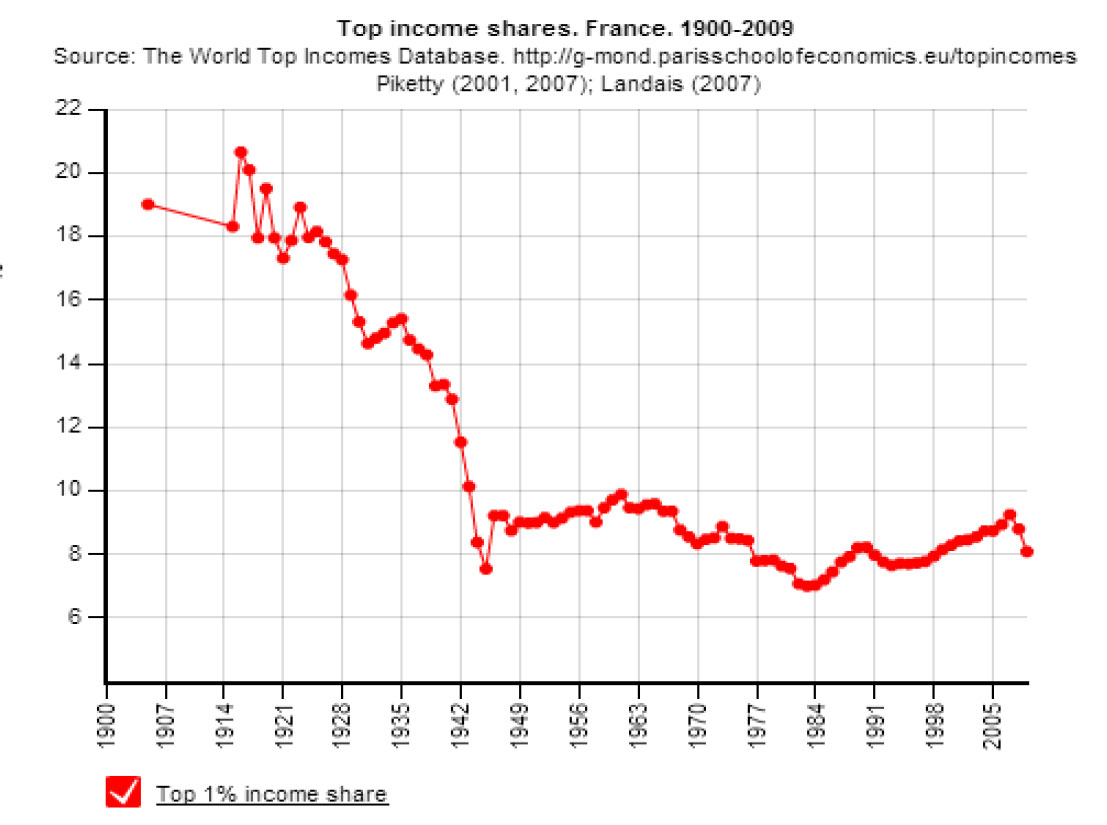

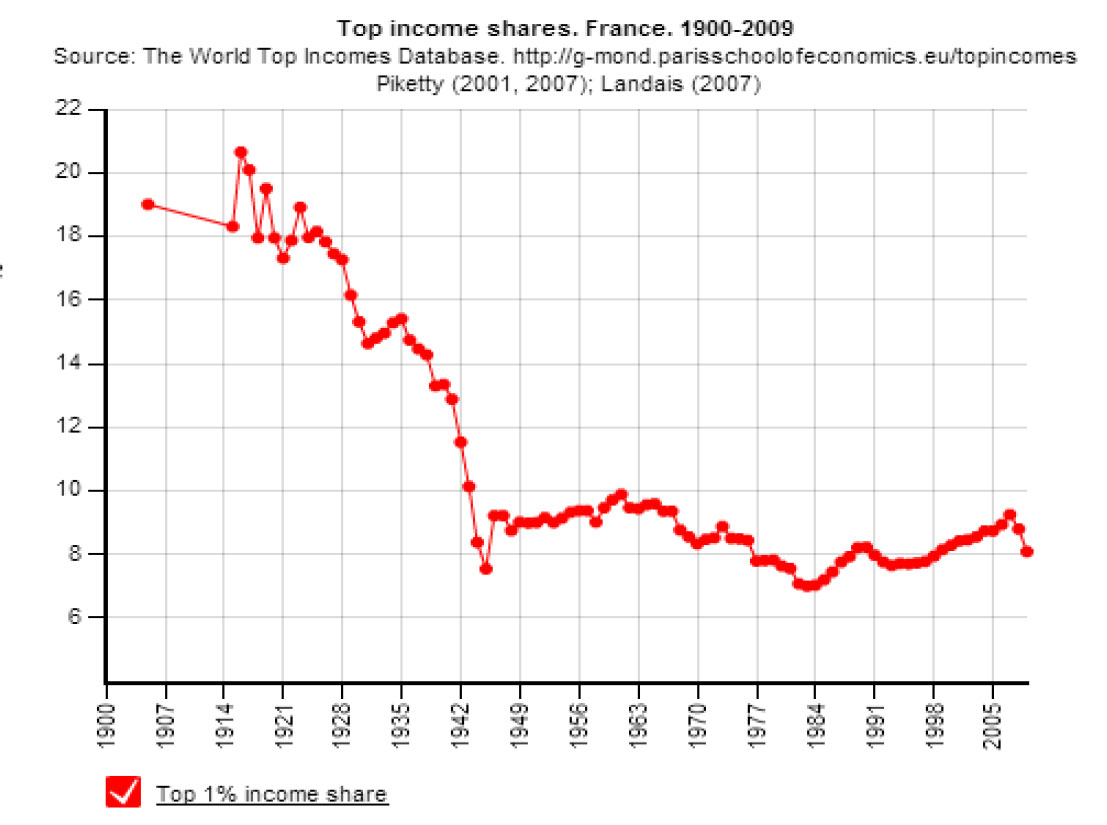

Au passage, si vous vous posez la question du scandale abominable des inégalités de revenus au profit du 1% en France, voici le graphique correspondant à leur part depuis plus d’un siècle :

Les conspirateurs français sont fort loin de l’efficacité de leurs homologues américains …

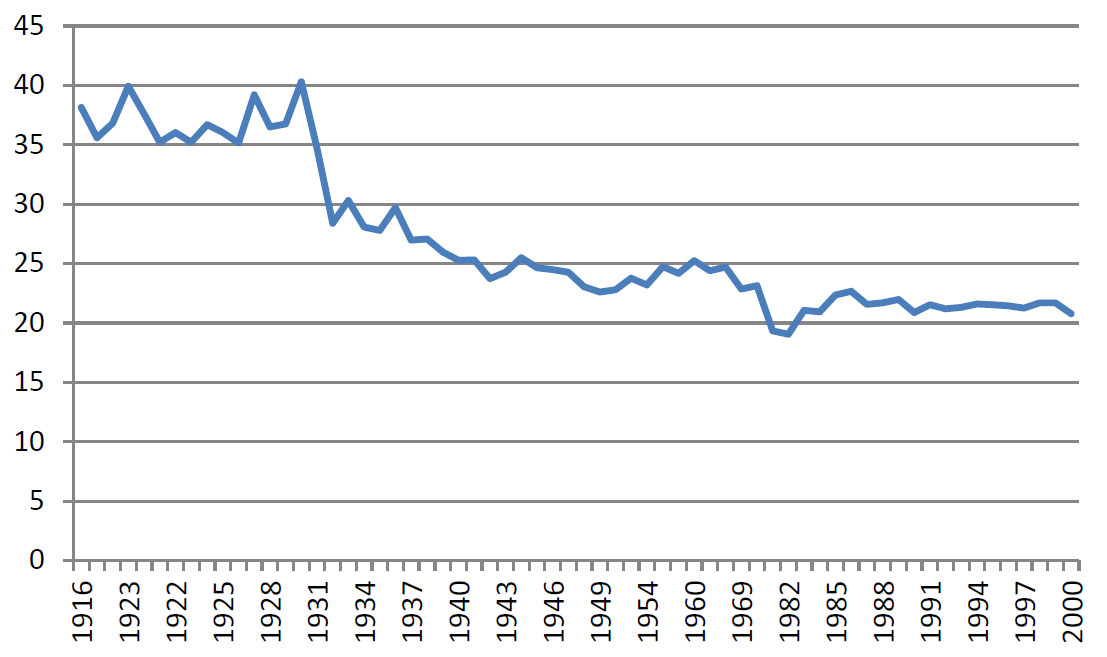

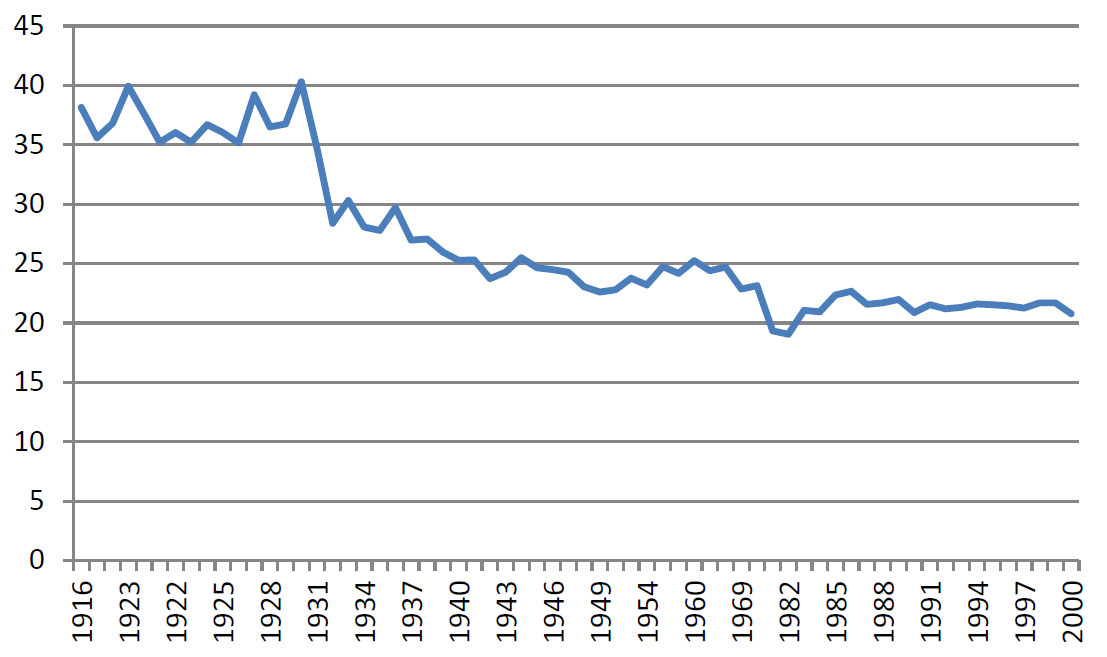

Revenons au cas qui occupe Stiglitz : les USA. La remontée du pourcentage des revenus capturés par le maléfique 1% depuis les années 80 se traduit aussi dans le pourcentage des richesses nationales qu’ils accaparent, n’est-ce pas ? Kopczuk, économiste à Columbia, a effectué le travail d’analyse depuis 1916, ce qui permet des mettre les chiffres dans une perspective long terme bien utile :

Pourcentage de la richesse des ménages américains détenue par le top 1%

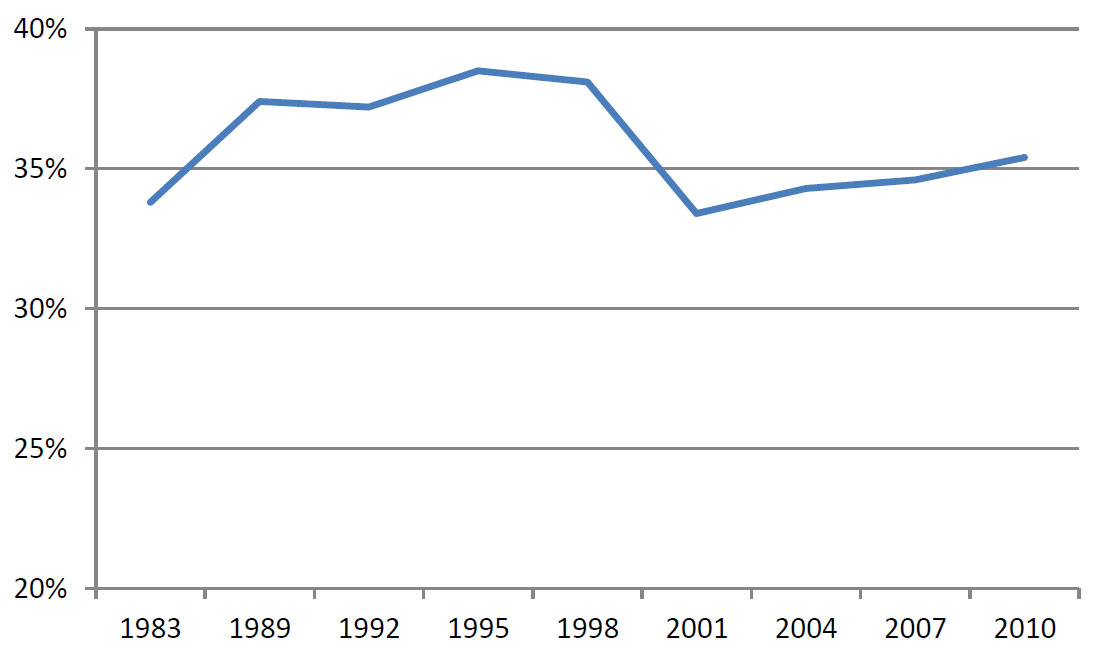

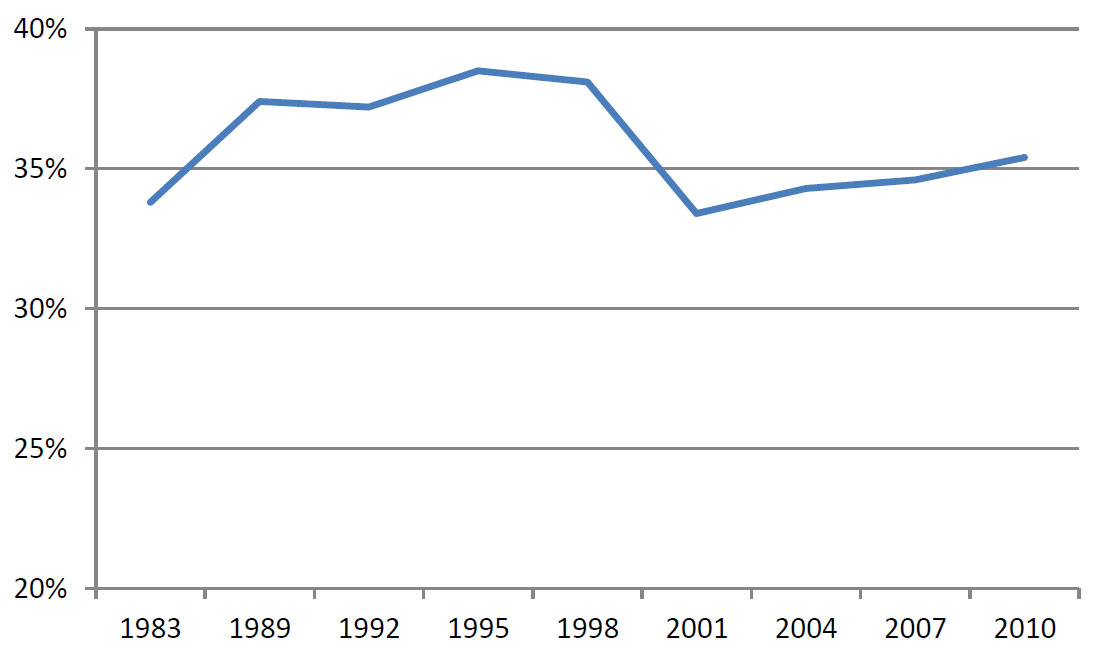

La série s’arrête malheureusement un peu trop tôt, en 2000. Un autre économiste, Edward Wolf, utilisant une méthodologie différente, fournit les chiffres suivants plus récents, qui confirment une relative stabilité sur le moyen terme.

Pourcentage de la richesse des ménages américains détenue par le top 1%

Le néo-égalitarisme prend l’eau

L’assertion suivante de Stiglitz est donc simplement totalement fausse :

Notre inégalité – ou du moins son niveau actuel – est nouvelle.

Mais cette inexactitude et son exploitation idéologique permettent de promouvoir l’idée du moment historique original qui requiert une réponse politique sans précédent. Elle permet de refonder une propagande de lutte des centiles, pardon, de lutte des classes, qui a été entièrement décrédibilisée par l’effondrement du piteux marxisme.

Rappelons, point majeur et crucial, que ces chiffres de richesses des ménages n’incluent pas la valeur présente des bénéfices sociaux garantis aux familles les plus modestes, leur plus grande richesse. Ils surévaluent donc artificiellement les inégalités et ne correspondent pas à la réalité du monde où nous vivons. Pour donner un ordre de grandeur à travers le Revenu de Solidarité Active français, le paiement socle de €475 par mois représente un capital de rente de €190,000 au taux actuel de 3% payé par les obligations d’État de longue duration.

Tout le gospel néo-égalitariste exclut la valeur présente massive des transferts sociaux pour rester dans la fiction statistique. Ce pseudo-scientisme hautement manipulateur rappelle bien sûr le charlatanisme de la définition du communisme par Engels : « le socialisme scientifique ». La prise en compte de l’action économique de l’État-providence mettrait à bas toute l’argumentation.

La science-fiction du mythique 1%

Une bonne question se pose à ce stade : pourquoi la remontée visible de la part du 1% américain dans les revenus depuis les années 80 n’est pas constatée dans la part des patrimoines ? La réponse est en fait extrêmement importante. C’est un trou béant dans l’analyse de Stiglitz : les Américains qui parviennent à se hisser dans le top 1% des revenus, d’année en année, ne restent pas les mêmes. Il n’y a donc pas d’effet cumul sur les patrimoines. Ce 1% ne constitue pas une classe stable, pernicieuse, ourdissant dans l’ombre : il s’agit en grande partie de nomades de la prospérité économiques qui bénéficient d’une hausse momentanée de leurs revenus (par héritage par exemple) et qui vivent leur zénith de prospérité matérielle.

Un article d’un blog du Wall Street Journal mentionne ainsi la donnée suivante : sur un échantillon de 30,000 contribuables étudiés entre 1987 et 2007, seuls 24% du 1% 1987 se retrouvent dans le 1% 2007.

C’est ce que les Américains appellent la mobilité des revenus, un concept qu’escamotent systématiquement les néo-égalitaristes car elle remet le 1% à sa place : pour une grande part une fiction statistique, littéralement une figure de l’esprit, qui ne correspond pas d’année en année aux mêmes individus.

En substance, Stiglitz se plaint que ce soit toujours le premier qui gagne la course, même si ce n’est pas le même athlète d’une épreuve à l’autre… L’égalitarisme est un obscurantisme de l’esprit aux manifestations parfois déconcertantes.

Splendeur occultée de la mobilité des revenus en Amérique

Comparer directement le niveau de revenu du quintile de population le plus faible avec le plus riche à une date donnée et en déduire de longues tirades sur l’inégalité n’a de sens que si les individus contenues dans ces déciles y restent dans le temps. Or c’est loin d’être le cas pour une raison triviale : beaucoup de jeunes adultes commencent leurs carrières dans le bas de la distribution des revenus et progressent avec les bénéfices de l’expérience professionnelle cumulée. Quel sens y a-t-il à dénoncer une inégalité de revenus entre un débutant et un professionnel en fin de carrière ?

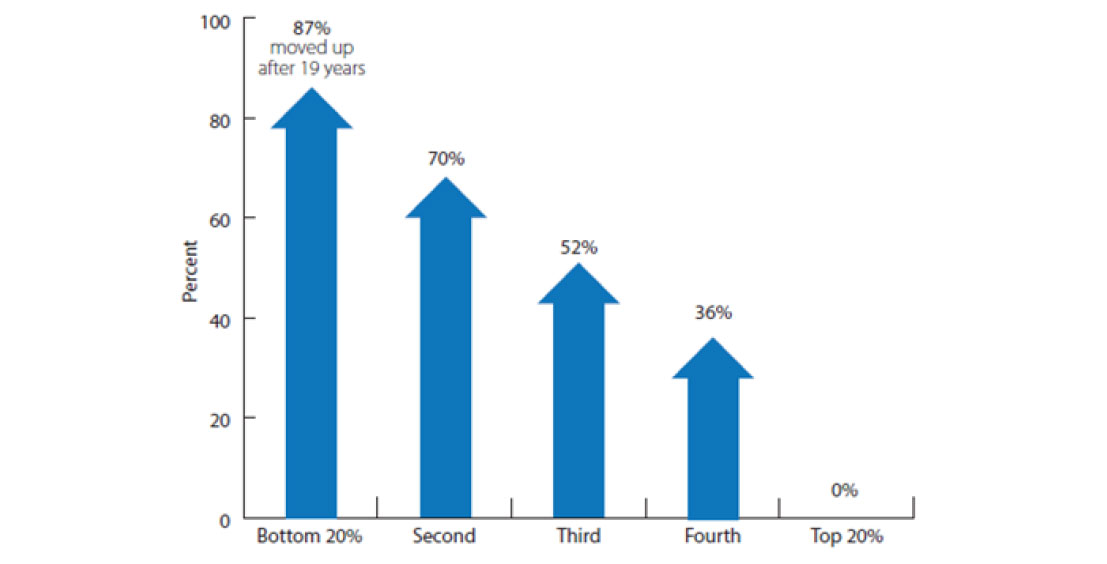

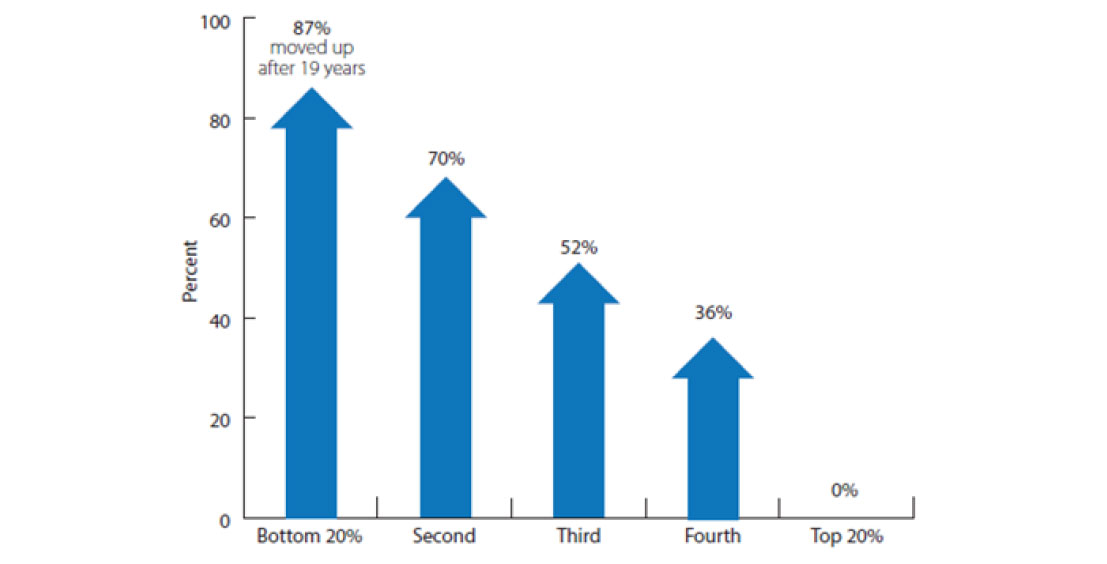

Une étude récente publiée au Canada[[Measuring Income Mobility in Canada, C. Lammam, A. Karabegovic et N. Veldhuis, Fraser Institute]] en fournit une illustration frappante. Elle indique le pourcentage des individus qui sont montés de quintile de revenu du travail entre 1990 et 2009 :

Encore plus remarquable est le fait que les 87% provenant initialement du plus bas quintile se sont répartis de la manière suivante dans les quintiles supérieurs :

| Quintile | % Promus |

| 2ème | 21% |

| 3ème | 24% |

| 4ème | 21% |

| 5ème | 21% |

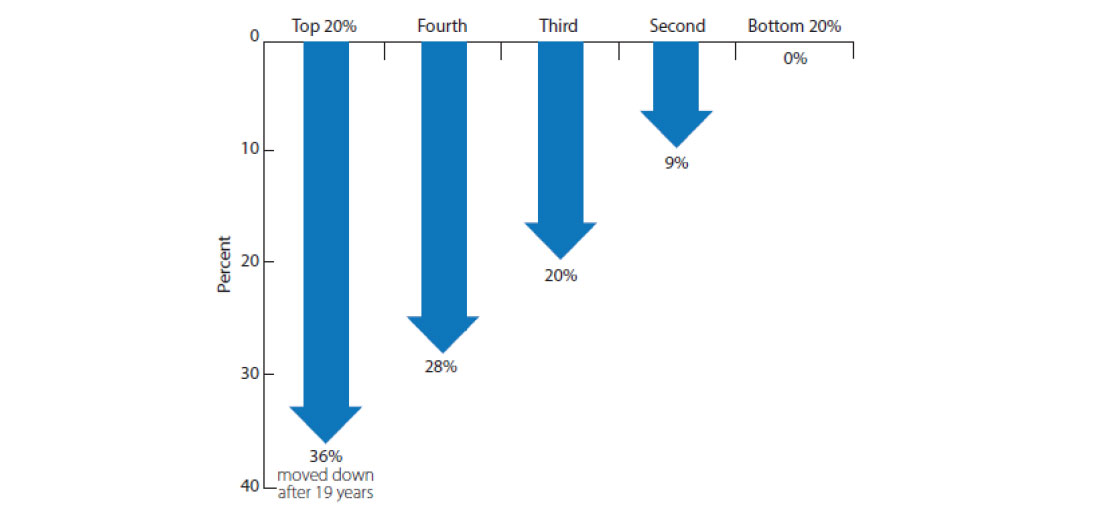

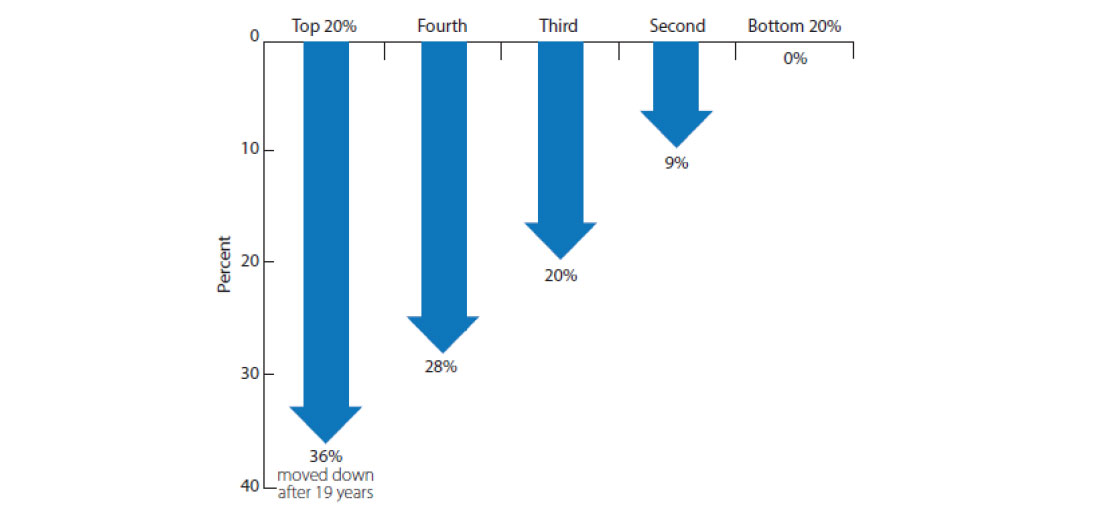

La sortie des quintiles pauvres par le haut cause évidemment une régression correspondante de ceux installés dans les quintiles riches :

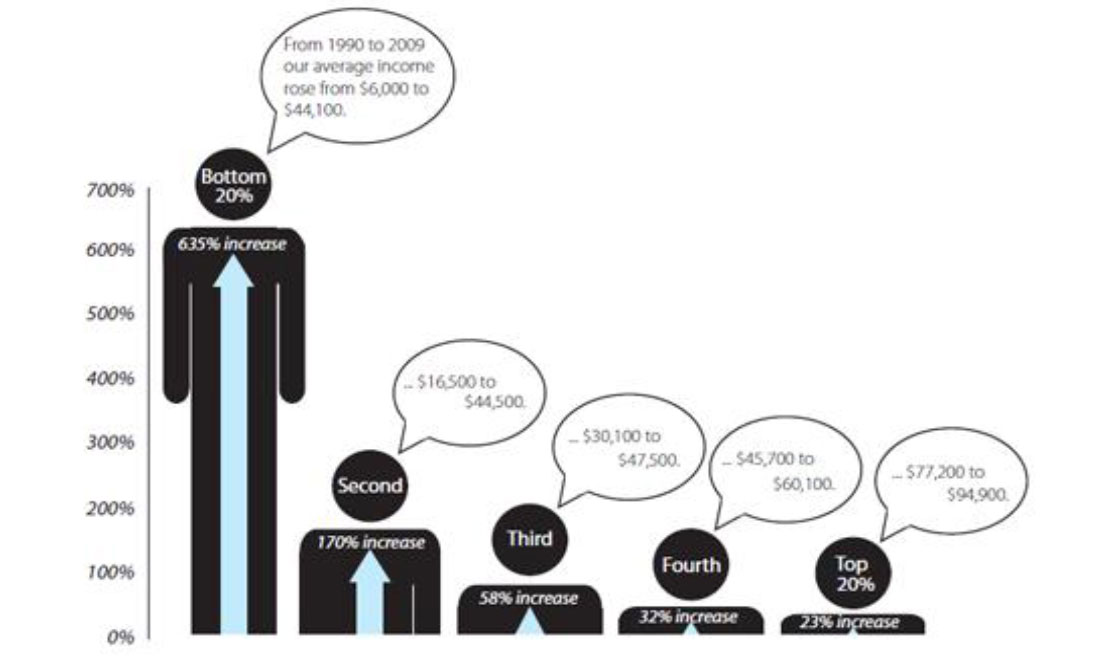

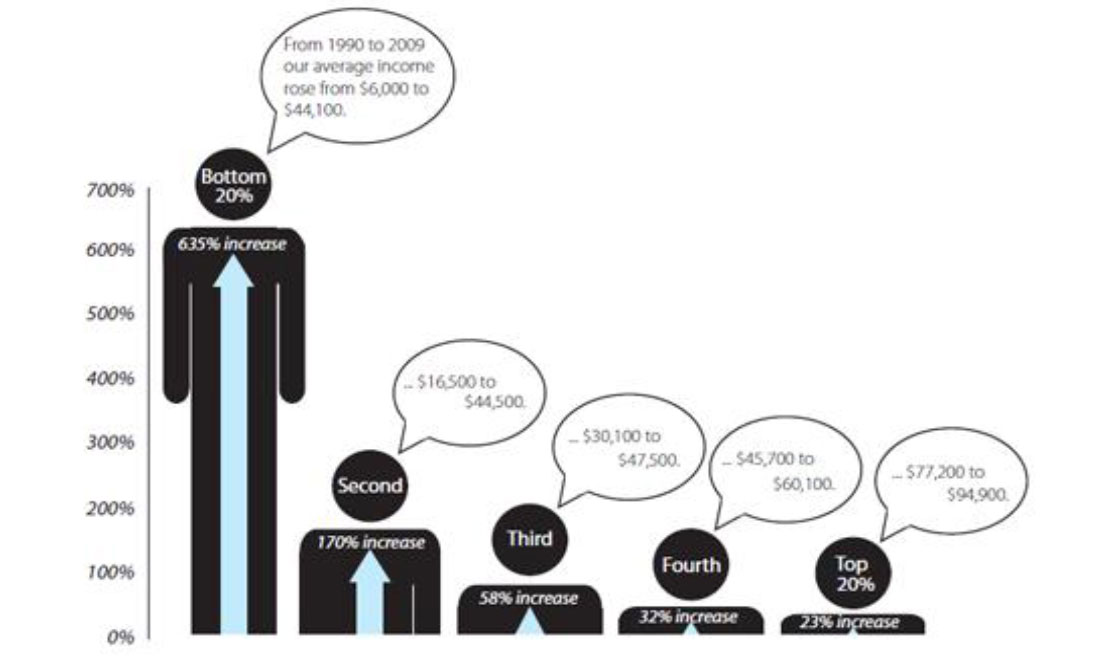

En dollars, l’impact de la mobilité se révèle encore plus spectaculaire :

En se contentant de regarder les données par fractile de revenus à un moment donné et en ignorant la mobilité inter-fractile au cours de la vie professionnelle, les néo-égalitaristes manipulent la représentation de la réalité économique pour promouvoir leur agenda politique.

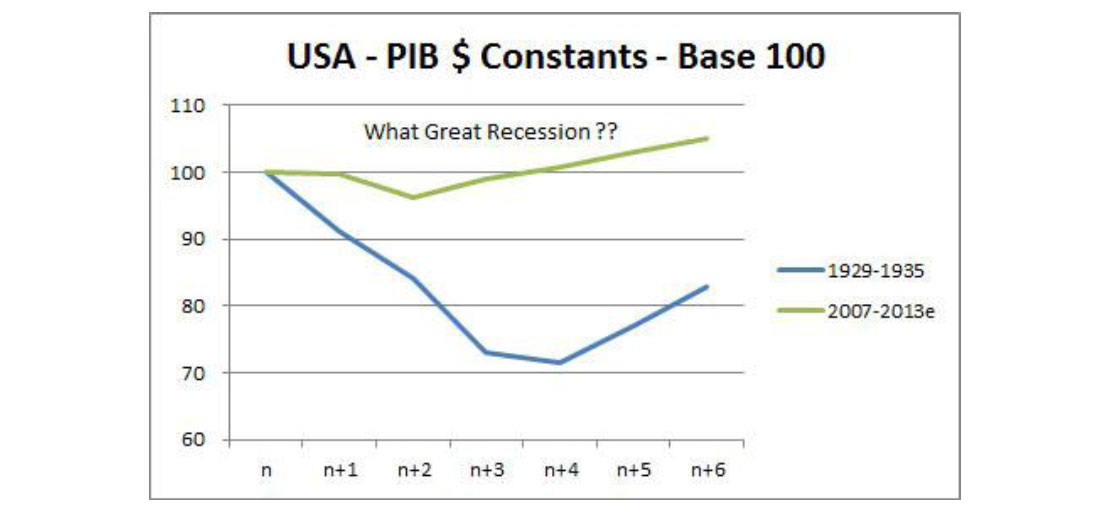

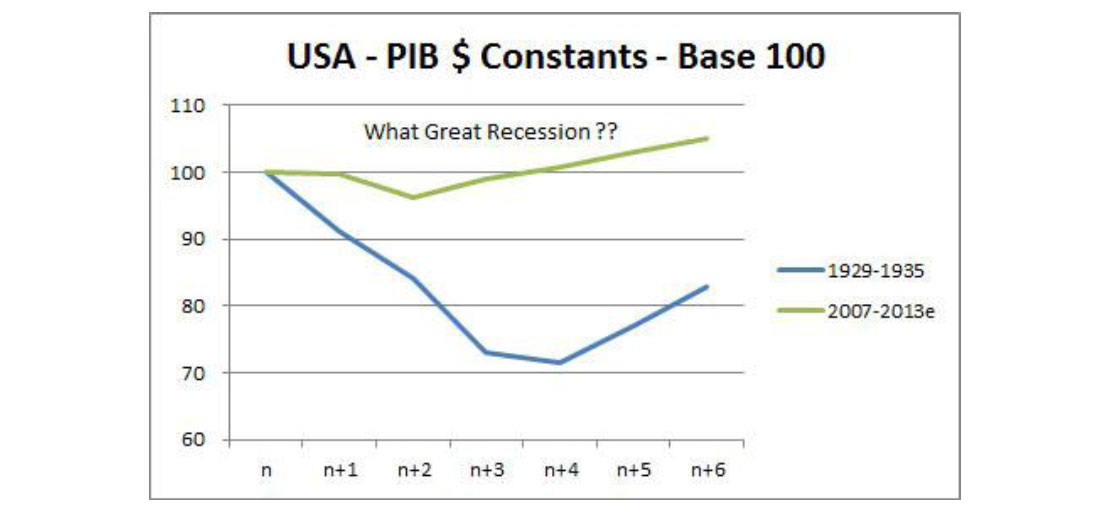

Euphorie et migraine de la vie à crédit

Il est impensable que tous les faits économiques historiques que nous venons de mettre en avant, ou que le concept de mobilité de revenu, soient inconnus de notre auteur. Stiglitz a décidé d’éviter l’embarrassante mise en perspective long terme et de concentrer son discours sur l’impact à court terme de ce qu’il appelle, avec cette emphase dramatique qui caractérise beaucoup de ses propos, la Grande Récession : ce que nous avons appelé l’exploitation du moment. Le terme même de Grande Récession fait sourire et appelle un commentaire. Il se veut alarmiste, voire catastrophiste, et a sans doute pour but d’évoquer la Grande Dépression de 1929 et l’hyperactivisme étatiste du New Deal.

Un petit graphique remet les choses à leur place :

Il est cependant exact que depuis le début de la crise en 2007, les inégalités se sont accrues. Les classes moyennes et pauvres, le plus souvent endettées pour l’acquisition de leur maison, ont subi de plein fouet l’éclatement de la bulle immobilière, alors que les ménages plus aisés ont bénéficié de la plus grande diversification de leur patrimoine. Stiglitz reconnait d’ailleurs brièvement les excès des masses populaires :

Au milieu des années 2000, avant le commencement de la Grand Récession, les 80% les moins fortunés dépensaient 110% de leurs revenus.

110% ! Cette décision d’embrasser la prodigalité comme mode de vie, est le coeur de la crise américaine à nos yeux, et cela n’a rien à voir avec un 1% fantomatique. Les Américains ont décidé collectivement de se mettre à dépenser au fur et à mesure l’augmentation de la valeur de leurs maisons, sans constituer la moindre épargne, avec l’encouragement actif de leur gouvernement, nous y reviendrons. Et cette prodigalité, les Américains vont en payer un prix bien amer.

Pour Stiglitz, lancé passionnément dans son grand exercice de criminalisation du 1% et de disculpation des 99%, les individus concernés ne sont pas responsable de leur spéculation sur la hausse exponentielle de la valeur de leur immobilier, non, non. Leur avidité n’y est pour rien. C’est le 1% maléfique, cet artefact statistique, qui les a poussés au crime.

Ce 1% qui s’est de plus enrichi illégitimement :

Le 1% en grande mesure ne représente pas ceux qui ont gagné leurs revenus par de grandes contributions sociales – les grands penseurs qui ont transformé notre compréhension du monde ou les grands innovateurs qui ont transformé notre économie.

Haine du rentier

Ce dénigrement est appuyé d’un long et fastidieux exposé sur l’enrichissement du 1% par extraction immorale de rente. Bill Gates serait un vampire monopoliste. Il fut pourtant en son temps le David vainqueur du Goliath IBM, le champion de la démocratisation de l’informatique, mais l’égalitarisme ne s’accommode jamais du fait que la roue de la fortune tourne, et à grande vitesse.

Les bénéficiaires de contrats d’États seraient des rentiers sans concurrence dont les lobbies corrompent la vie politique et déforment la réglementation à leur seul avantage, sans véritable contre-pouvoir démocratique.

Cette paranoïa des rentiers est fort répandue. Elle a remplacé la phobie analogue des trusts au tournant du XIXème siècle. La suspicion qui la nourrit est la même : ces marchés, pourtant dénoncés comme en faillite, devraient assurer une concurrence telle que l’émergence de vainqueurs – que nous définirons ici comme les entreprises ou les entrepreneurs battant spectaculairement leur coût du capital – ne peut trahir qu’un abus du système. L’exigence d’égalitarisme s’applique aussi à la rentabilité des entreprises à un moment donné, indépendamment de la prise en compte des vicissitudes de leurs cycles de vie. Le dénigrement de la réussite est nécessaire pour justifier la confiscation de ses fruits par une politique de redistribution fiscale vengeresse.

Quelle rente au juste ?

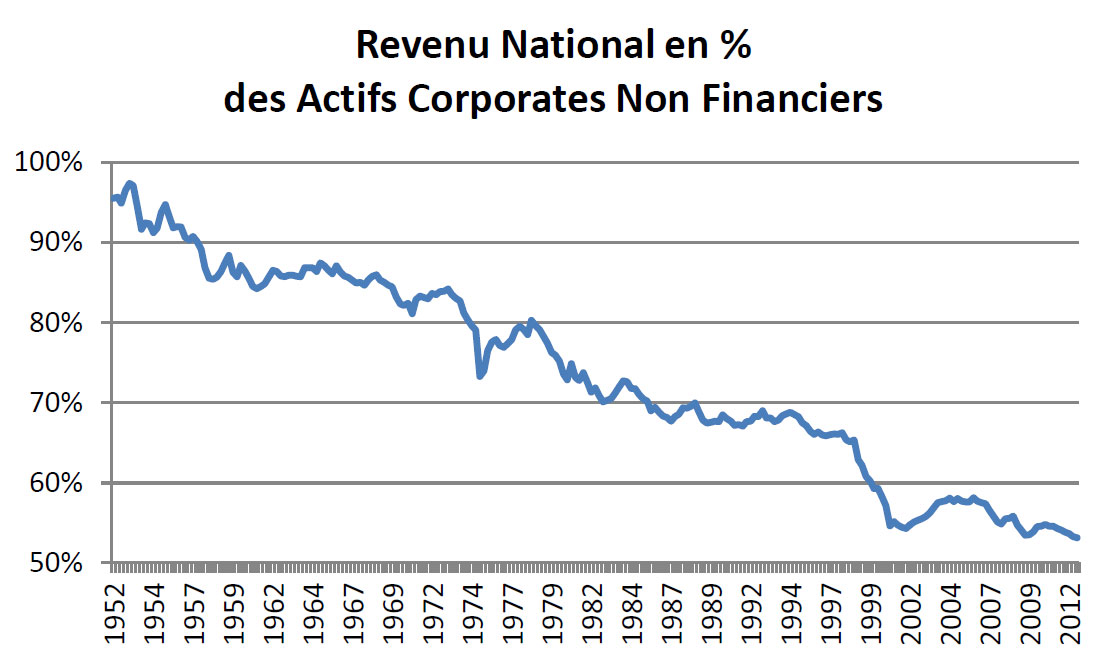

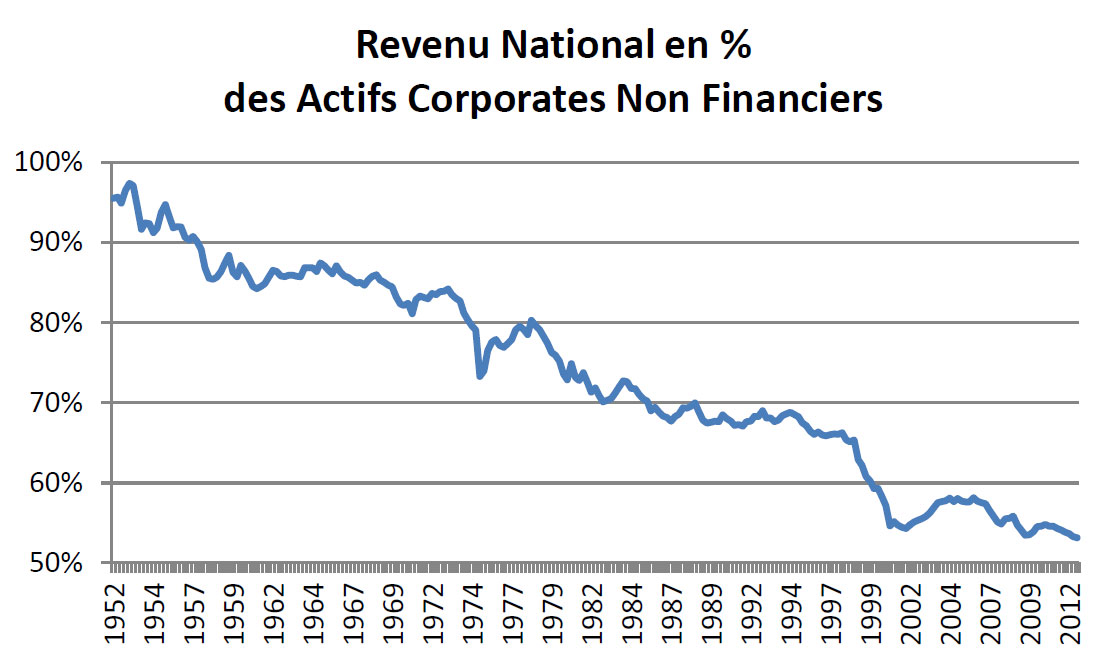

Il existe pourtant une détection facile de l’anormalité des profits des entreprises qui consiste à scruter la rentabilité de leurs capitaux propres : une rente de situation se traduit par des chiffres trop somptueux. Qu’en est-il donc pour Corporate America ? Voici la rentabilité de l’ensemble du secteur non financier :

Source : Federal Reserve Flow of Funds

Nous avons donc devant les yeux un oscillateur aux fluctuations conjoncturelles classiques, avec un rendement des fonds propres actuellement normal au regard de l’historique. Aucun signe d’abus capitaliste récent, et une tendance long terme plutôt orientée à la baisse…

Comment Stiglitz fabrique-il donc son acte d’accusation et tente-t-il de nourrir la paranoïa du lecteur ? Avec le narratif suivant : le 1% a utilisé la globalisation pour polariser le marché de l’emploi, enfoncer la rémunération de la main d’oeuvre peu qualifiée et attiser la compétition fiscale internationale. Les syndicats comme les états sont impuissants. Les employés ne capturent plus le bénéfice de leurs gains de productivité. Leur part de la valeur ajoutée ne cesse de décroitre.

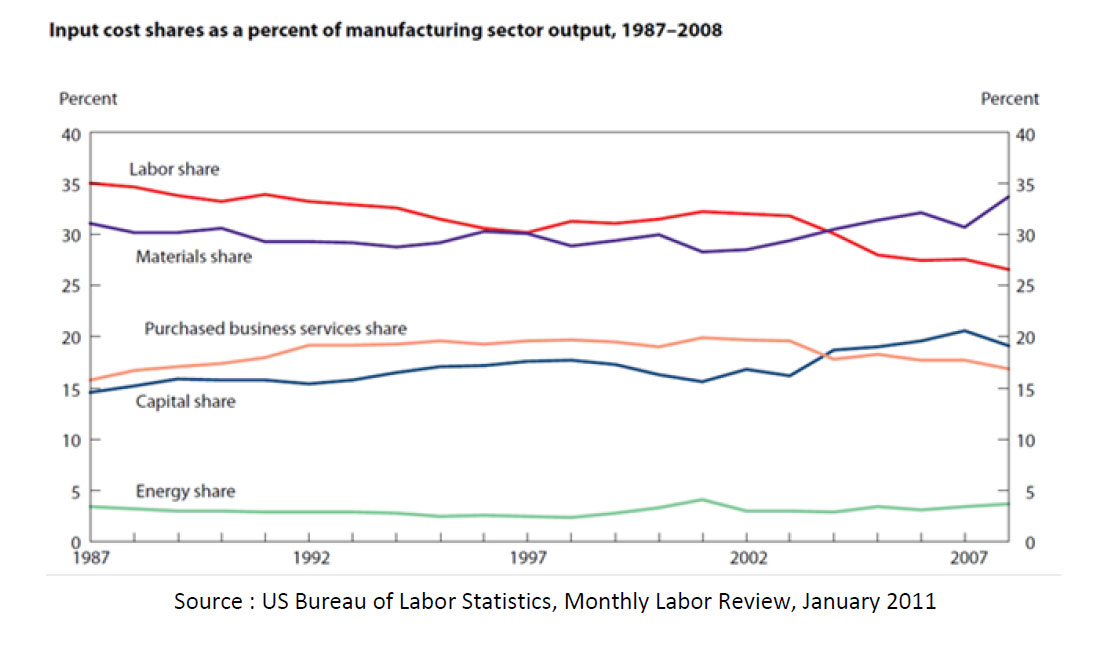

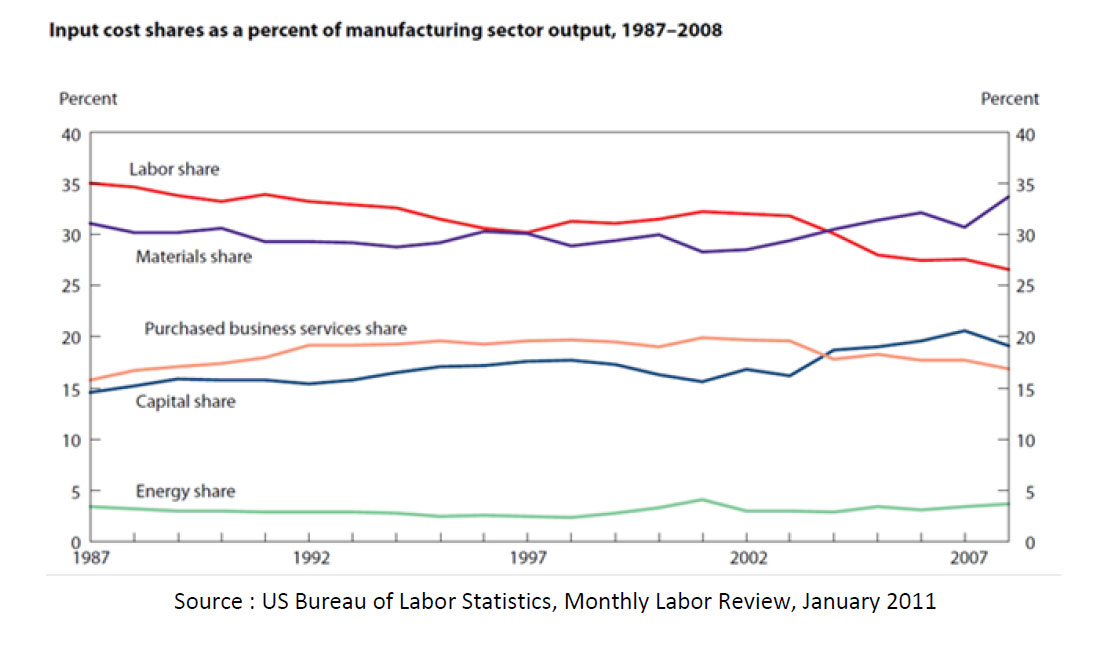

Tout cela est bel est bon, stigmatisant à souhait, mais le graphique ci-dessus montre que rien ne se passe en terme de rente (« excess return »), et ce depuis pas moins de 60 ans. La raison en est visible dans l’évolution des coûts de facteurs de production présentée ci-dessous.

L’évolution baissière de la ligne rouge suscite les indignations outrées de Stiglitz, mais que constate-t-on ?

– Que l’envol du coût des matières premières cause environ une première moitié de l’évolution du mix en défaveur du travail. Cela est dû à la croissance soutenue de l’activité économique de la planète et la raréfaction relative des matières premières, un phénomène bien hors de portée d’un 1% malfaisant.

– Que la part du capital progresse, certes, mais nous savons que cela n’est pas reflété dans une progression identique de la rentabilité des capitaux propres. Que se passe-t-il donc ? Tout simplement ceci : l’intensité capitalistique des entreprises ne cesse d’augmenter. Plus de capital doit être investi pour maintenir la même rentabilité, même avec des marges croissantes.

Stiglitz, dans sa prose magnanime, nous indique :

La forme et l’amplitude des changements dans la rémunération du travail en pourcentage du revenu national sont difficiles à réconcilier avec toute théorie qui ne repose que sur des facteurs économiques conventionnels.

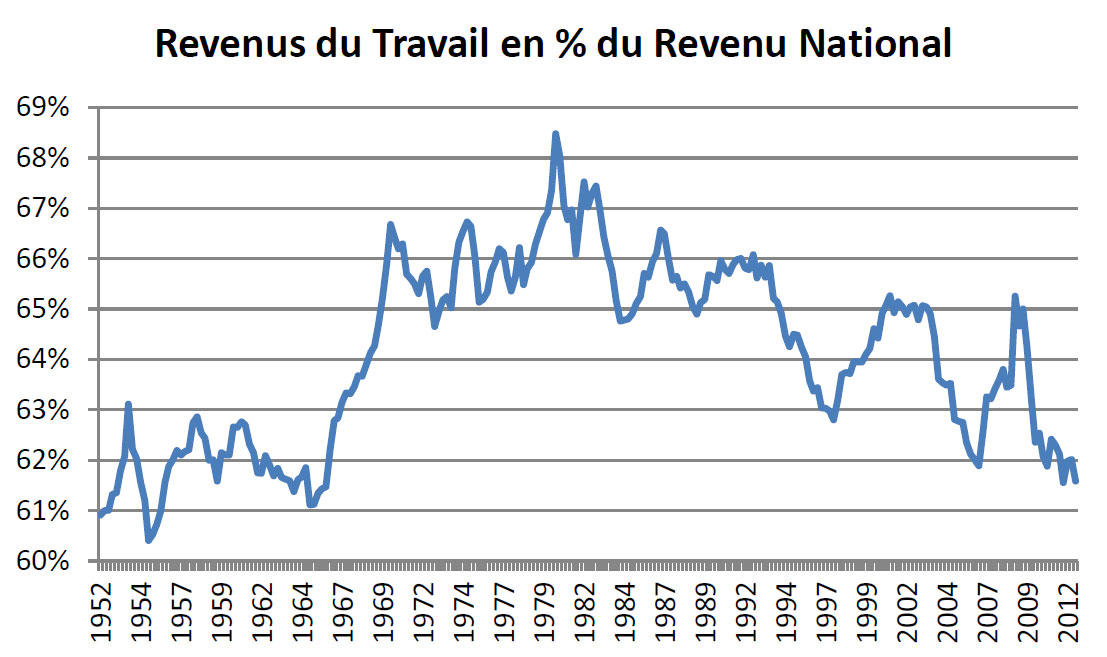

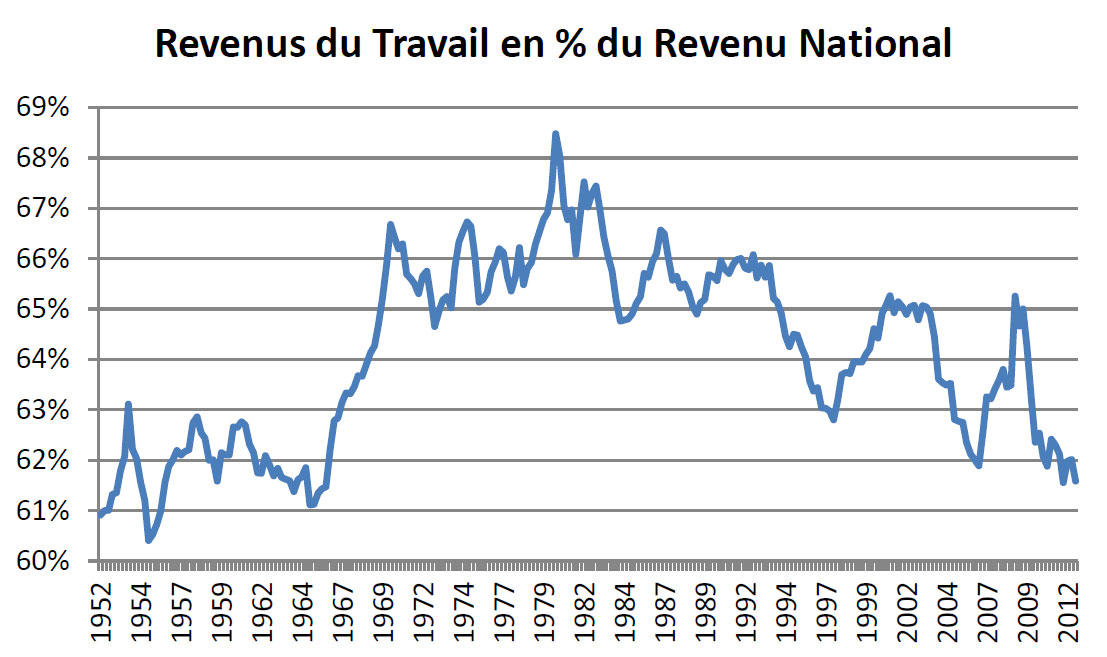

Cette baisse de la part du revenu du travail est incontestable depuis le début des années 80 :

Source : Federal Reserve Flow of Funds

Elle est d’autant plus intriguante que la productivité de la main d’oeuvre a continué à progresser continument durant la période. Donc la qualité de la contribution du facteur travail n’est pas en jeu.

Mais l’absence simultanée de hausse tendancielle de la rentabilité des capitaux propres aurait dû emmener Stiglitz sur une piste toute naturelle : générer le revenu national nécessite de plus en plus de capitaux.

Source : Federal Reserve Flow of Funds

Que traduit cette accumulation de capital, concomitante avec une hausse constante de l’endettement au niveau national et un déficit d’épargne ? La baisse de l’inflation ? Un impact technologique ? Fiscal ? Le différentiel taux de croissance de l’économie – taux de rentabilité du capital ? La globalisation ? La différence de dynamique entre les facteurs de production est donc tout autant complexe que cruciale : est-elle politiquement voulue ou macro-économiquement imposée ? Cela aurait mérité un bien meilleur traitement que le manichéisme de l’ouvrage.

Être égalitariste, c’est être collectiviste

C’est à ce moment que Stiglitz décide de recourir à quelques réflexions philosophiques fort profondes (c’est l’adjectif qu’il emploie lui-même, en toute modestie) :

On ne peut pas vraiment séparer les contributions d’un individu de celles des autres.

Le principal déterminant du succès d’un individu réside dans ses conditions initiales : le revenu et l’éducation de ses parents.

Personne ne réussit tout seul.

Les néo-égalitaristes sont donc bien toujours des paléo-collectivistes. La notion de mérite individuel n’y a pas vraiment sa place. Toutes les arguties précédentes sur l’injuste rémunération du travail sont bien sûr en ligne droite héritières de la conception socialiste-marxiste de la théorie de la valeur travail et de son hostilité enragée envers la rémunération du facteur capital.

L’État innocenté par lui-même (enfin, plus ou moins)

Stiglitz déroule ensuite des arguments très prévisibles : la sous-rémunération du travail cause un manque de demande agrégée, que le gouvernement, contrôlé et manipulé par les riches, a maladroitement contré en créant des bulles. Ces bulles ont accru l’instabilité du système et plus d’inégalité en a résulté. D’où un fort sentiment d’injustice et une perte de confiance préjudiciable à la vie politique et propice aux populismes (nous ne lui faisons pas dire !).

Cette intercession néfaste du gouvernement met Stiglitz sur la défensive l’espace d’un instant :

Des membres de la droite ont tenté de mettre les échecs apparents des marchés sur le compte du gouvernement ; dans leur esprit, les efforts du gouvernement pour pousser les gens à revenu faible à l’acquisition de leurs maisons fut la source du problème. Pour aussi répandue que soit cette croyance dans les milieux conservateurs, pratiquement toutes les tentatives sérieuses d’évaluation des faits ont conclu qu’il y a peu de mérite à ce point de vue.

Et Stiglitz de renvoyer aux notes de l’annexe comme à l’accoutumée… Qu’y trouve-t-on en guise de démonstration catégorique ? Essentiellement une référence au Financial Crisis Enquiry Report. Ce rapport est celui d’une commission gouvernementale américaine de 6 personnes choisies par les Démocrates et de 4 par les Républicains. Stiglitz mentionne une conclusion quasi unanime avec un seul commissaire dissident alors que 4 (sur 10 !) ont tenu à rédiger non pas 1, mais 2 « minority reports » séparés pour exprimer leurs désaccords. L’un des dissidents écrit :

Au lieu de poursuivre une étude approfondie, la majorité de la Commission a utilisé ses pouvoirs étendus pour rechercher seulement les faits qui soutenaient ses suppositions initiales – que la crise a été causée par la « déréglementation » ou une réglementation laxiste, l’avarice et l’irresponsabilité de Wall Street (…).

Les travaux de cette commission sont donc restés hautement politiques, partisans et sans consensus, ce que regrettablement, Stiglitz, cherche à dissimuler auprès de ses lecteurs qui n’auront pas la patience et le courage d’aller vérifier les sources dont il se prévaut si cavalièrement.

Stiglitz nous gratifie alors ce commentaire inoubliable :

Peu d’accédants à la propriété auraient voulu endurer les angoisses qu’ils ont vécu – la peur de perdre les économies d’une vie ainsi que leurs maisons – s’ils avaient su ce qui les attendaient ; leur erreur a été de faire confiance à leur banquier (…).

La commisération de Stiglitz nous touche beaucoup mais rappelons quelques faits tus par l’auteur. Nous laisserons le lecteur juge.

Utopie et prodigalité

Traditionnellement, pour obtenir un emprunt immobilier, un américain devait mettre sur la table 20% du montant de l’acquisition. L’administration Clinton, frustrée des contraintes que cela imposait aux familles les plus modestes, décida de ramener ce chiffre à 5%. Consciente du risque catastrophique que peut présenter un prêt avec un levier de 20 fois en cas de chute des prix, il fut décidé de protéger les emprunteurs en rendant les emprunts « non recourse » : dans l’éventualité d’un défaut, la banque ne pourra saisir que la maison, mais pas les autres actifs (« les économies d’une vie ») de l’emprunteur. Pour ne pas être en reste, l’administration Bush décida de favoriser la réduction de l’apport initial de 5% à… 0%. Afin que tous puissent vivre « le rêve américain » d’accession à la propriété, avec une priorité absolue pour les familles les plus démunies.

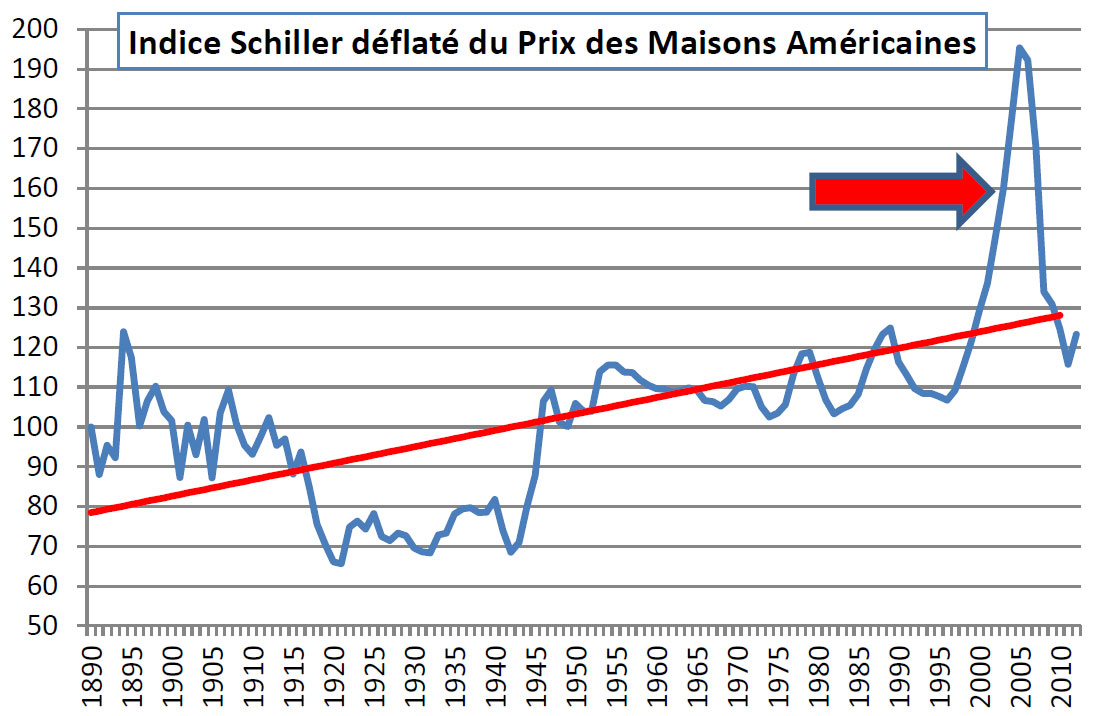

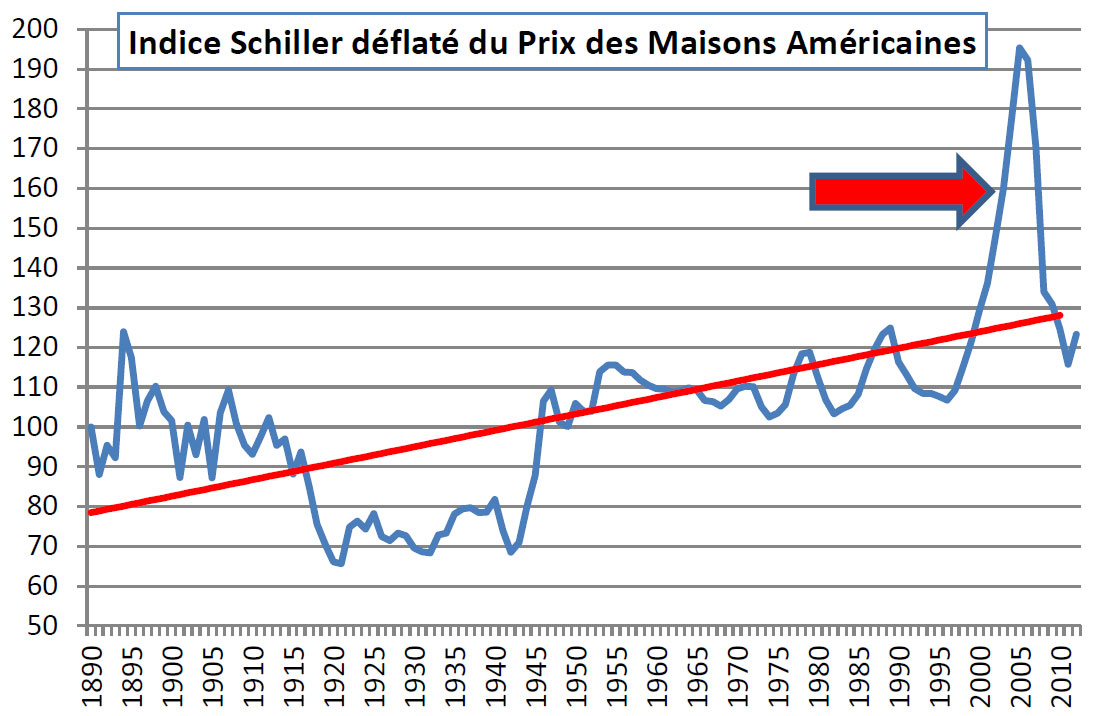

Combinée aux taux très bas de la Federal Reserve, cette utopie politique a créé la plus grande bulle immobilière de l’histoire des États-Unis :

Les Américains n’ont même pas eu besoin d’être trompés par leurs banquiers : l’État leur a donné la possibilité d’un levier infini, d’une capture juteuse, et immédiatement monétisable, de la hausse des prix immobiliers amplifiée par des taux historiquement bas très opportuns, et d’une option de vente en cas de chute. Comment résister à un tel champ de sirène quand l’appréciation à court terme de la maison peut représenter plusieurs décennies de salaire ? En 2005, l’apport initial médian était ainsi de 2%. Cela permit au gouvernement américain de se gargariser d’atteindre le plus fort pourcentage de propriétaires de l’histoire des USA : près de 70%.

Rien de tout cela n’est mentionné dans l’ouvrage de science-fiction de Stiglitz.

L’État prodigue à la rescousse

Nous repartons donc de plus belle sur les rails keynésiens. Attaquons fiscalement le 1%, bref : les riches. Réquisitionnons de force leur épargne illégitime et frauduleuse et transformons-la en consommation, selon l’évangile du maître :

« La consommation – pour dire l’évident – est le seul objet de toute activité économique. »

Keynes, Théorie Générale, 1936.

La merveilleuse magie keynésienne s’enclenchera :

L’augmentation du PIB peut être deux ou trois fois l’augmentation des dépenses.

La dépense étatique est cette pierre philosophale qui transforme un dollar en deux, trois… On comprend aisément la frustration des économistes keynésiens – surtout nobelisés – de constater qu’un remède aussi enfantin et omnipotent ne soit pas adopté plus de 70 ans après sa formulation théorique. Quel masochisme incompréhensible et irrationnel retient l’humanité ?

Dette et déficit ne doivent pas être perçus comme des contraintes. Stiglitz en dénonce le « fétichisme ». La solution à une crise causée par la prodigalité des Américains est donc… la prodigalité de substitution de l’État, tout benoîtement par endettement et/ou coercition fiscale.

Bouquet final

Selon Stiglitz, l’augmentation des taux d’impôts n’a pas d’impact sur le comportement des entrepreneurs car (ce point est à nos yeux, le clou du livre) :

S’il était profitable d’embaucher un travailleur ou d’acheter une nouvelle machine avant le nouvel impôt, il serait toujours profitable de le faire après.

Stiglitz ajoute – apothéose ! – que cela constitue une notion d’économie élémentaire ! Comme si les décisions d’investissement dans le monde réel – pas celui du militantisme égalitariste sous couvert de respectabilité académique qui nous occupe ici – ne se faisaient pas en fonction d’un seuil de rentabilité du capital sensible au taux d’imposition. Et qu’un impôt qui envoie un projet d’entreprise en dessous du seuil de rentabilité que s’est fixé l’entrepreneur n’en cause pas l’annulation. Ahurissant…

Il faut que les politiques publiques maintiennent la stabilité du système.

Il faut que la banque centrale ne soit pas indépendante : voyez le succès de la Chine (si, si, c’est dans le livre).

Il faut favoriser les emprunteurs, défavoriser les prêteurs (prodigalité über alles).

Il faut supprimer la libre circulation des capitaux.

Il faut taxer les entreprises américaines en fonction du lieu de vente finale, non de production (ou la mise à mort du libre-échange).

Il faut sauver l’homme ordinaire de la finance.

Il faut augmenter le coût du capital pour remplacer des machines par des hommes.

Il faut…

Y a qu’à …

Bref.

L’envie, carburant de l’égalitarisme

L’essentiel des préconisations de Stiglitz peut se résumer à ce slogan bien banal : contre l’inégalité, la prodigalité.

Contre un monde en butte aux finitudes frustrantes de ses ressources financières et esclave de ses exigences de gratification immédiate, il nous faut de la dette et du déficit pour acheter le dernier iphone.

Mais par-dessus tout, grâce à la fiction statistique du 1%, attisons tous ensemble un ostracisme de masse qui permette de diaboliser et vomir une minorité honnie : celle des riches. Comme Marx nous l’a immortellement enseigné, dénigrons systématiquement leur moralité et l’origine de leur bonne fortune pour justifier la confiscation du fruit de leur larcin.

C’est bien le retour hideux de l’égalitarisme collectiviste sous ce bon vieux masque de la justice sociale.

Nous conclurons avec un autre prix Nobel, qui a d’ailleurs enduré personnellement des années durant les affres de l’ostracisme de la majorité dominante, et qui, lui, a su gagner notre admiration : Frederick Hayek.

« La justice sociale repose sur la haine de celui qui jouit d’une position confortable, nommément, sur l’envie. » Le Mirage de la Justice Sociale, 1976.

L’envie, le plus noir des péchés capitaux. Si noir… que, à la différence des autres, les hommes ne l’avouent jamais. Si noir… que Stiglitz a pu en faire l’encre de son livre.

6 commentaires

Inégalités – La science-fiction de Stiglitz

Bonjour M. Zimmern, merci pour cette brillante démonstration à laquelle il faudrait donner plus d’audience. Je vous suggère un « droit de réponse » dans Les Echos puisque ce journal donne souvent la parole à Stiglitz, Krugman & Co… Cordialement

Inégalités – La science-fiction de Stiglitz

Tellement éclairant !

Merci

JdT

Inégalités – La science-fiction de Stiglitz

Très bonne analyse

Inégalités – La science-fiction de Stiglitz – 2 remarques

Bonjour,

votre article m’inspire 2 remarques (et demi …)

1) Concernant la distribution des revenus de 1% les plus riches, les deux graphiques que vous montrez semblent contradictoires : le premier (Kopczuk, Top Wealth Shares in the United States, National Tax Journal, June 2004 ) situe les revenus 1983-2000 dans une fourchette 20-25%, le 2eme (E. Wolff, New York University, 2012 ) dans une fourchette 35-40. Même si les 2 vont dans le sens et montrent que la situation actuelle n’est pas nouvelle, ces différences posent le problème de leur fiabilité.

2) Concernant votre remarque : « Ce 1% ne constitue pas une classe stable, (…) : il s’agit en grande partie de nomades de la prospérité économiques qui bénéficient d’une hausse momentanée de leurs revenus (par héritage par exemple) … »

Mais la conservation du patrimoine par l’héritage n’est-elle pas justement un attribut de classe ? En tout cas, il me semble que l’argument de l’héritage ne joue pas vraiment en faveur de la mobilité sociale.

À ce propos d’ailleurs, concernant le post du Wall Street Journal, qui dit que « sur 30,000 contribuables étudiés entre 1987 et 2007, seuls 24% du 1% 1987 se retrouvent dans le 1% 2007 », il est vraisemblable qu’une grande part des personnes dans le dernier centile sont aussi du 3eme age, bon nombre d’entre elles devaient donc être décédées 20 ans plus tard, ce qui rend ce pourcentage intuitif. Il me semble intéressant si l’on s’intéresse à la mobilité sociale et aux inégalités de revenu de s’intéresser à la part des personnes figurant dans le dernier centile par héritage d’un parent milliardaire; auriez-vous des informations précisant ce point ?

Dans l’attente de vos réponses, merci pour cet article.

Inégalités – La science-fiction de Stiglitz – 2 remarques

1) Kopczuk part des taxations de successions, qui présentent l’avantage d’être très précises et disponibles depuis 1916, mais l’inconvénient de nécessiter des retraitements complexes pour estimer la répartion de la richesse chez les vivants. Wolf part d’un très large Survey of Consumer Finances, d’où sont extrapolées les donnée sur le top 1%. Cela justifie le texte de notre article de ne se concentrer que sur les tendances, fiables, et non les niveaux absolus, peu fiables. Rappelons aussi que la valeur présente des tranferts sociaux n’est pas inclus pour les récipiendaires, ce qui accroît significativement et articiellement la part du 1% dans la richesse nationale.

2) Les héritiers représentent entre 5 et 10% du top 1% américain (et beaucoup plus en France en raison de la pondération supérieure de l’immobilier moins éphémère que le succès d’entreprise et de la pénurie relative de sociétés prospères).

2.5) Le chiffre de 24% du Wall Street Journal est calculé à population survivante!

Une fortune familiale est typiquement dissipée en 3 générations, donc la capacité de se maintenir dans le top 1% à long terme est minime.

Inégalités – La science-fiction de Stiglitz

Excellent papier dont le principal apport au débat actuel est de montrer la mobilité des revenus. A défaut de dire « every dog has its day », on peut au moins affirmer « one dog doesn’t have two days ». Cela tue dans l’oeuf la catégorialisation et par conséquent l’égalitarisme politique. Bravo à Cincinnatus pour cette démonstration. Celle-ci aurait été encote plus cinglante si il avait pu montrer des chiffres de revenus nets de transferts sociaux, malheureusement peu disponibles semble-t-il.

En revanche, est sujette à caution sa tentative de démonstration que, si la rémunération du capital l’a emporté sur la rémunération du travail depuis 40 ans, c’est parce que l’intensité capitalistique (en gros, actifs/ chiffre d’affaires) a augmenté; il s’ensuivrait donc une baisse et non une hausse du rendement des capitaux investis. Le problème est que Cincinnatus mesure l’intensité capitalistique via les Total Assets reportés par la Fed, donnée qui est une aggrégation et non une consolidation au sens comptable de ces termes. Au fur et à mesure que le secteur productif s’intégre, intertransacte, que les fusions et acquisitions se multiplient, les actifs aggrégés vont nécessairement excéder les actifs consolidés. Une consolidation rigoureuse des actifs aurait permis d’une part d’éliminer les intercompany et d’autre part de faire ressortir les intangibles/goodwills significatifs qui ont été accumulés depuis 40 ans sans être amortis. Une analyse rigoureuse aurait présenté le rendement des capitaux (ou le rendement des actifs) sur une base consolidée et tangible. Elle aurait probablement révélé une hausse, sans doute significative, du rendement des capitaux, surtout relativement aux taux d’intérêt sans risque qui n’ont fait que baisser depuis presque 30 ans. Une telle hausse aurait été cohérente avec tous les autres indicateurs de rentabilité des entreprises, en particulier le fait que la marge opérationnelle du S&P500 soit à un plus haut historique.

Ceci aurait contribué à expliquer la forte augmentation des écarts de revenus que montre le premier graphique et qu’il faut bien se résoudre à admettre, même si comme le dit Cincinnatus elle n’est pas synonyme d’inégalité catégorielle.

In fine le débat aurait été déplacé sur la seule et vraie question, la question philosophique. Si on reconnaît comme Tocqueville que les inégalités sont d’autant plus insupportables qu’elles sont minces, Stiglitz nous emmène au massacre collectif.

Les commentaires sont fermés.