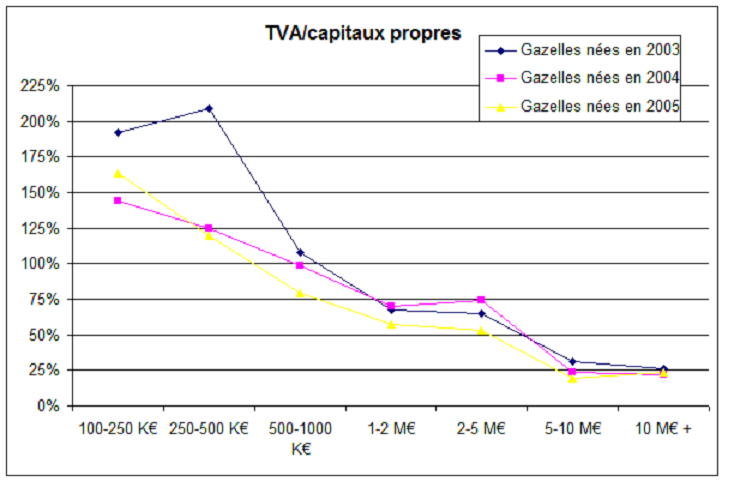

Il est assez étonnant de voir Bercy et plus généralement l’État considérer les incitations fiscales à créer des entreprises comme des dépenses fiscales qui coûtent au Trésor alors que certaines d’entre elles rapportent plus qu’elles ne coûtent, surtout si, contrairement aux idées reçues, elles sont déplafonnées ou assorties de plafonds extrêmement larges. Nous avons donné ci-dessous les retours en TVA par rapport au capital investi des entreprises créées en France en fonction des capitaux propres. On voit clairement qu’une déduction de 25% du capital investi revient sous forme de TVA en moins d’un an pour les entreprises créées avec moins de 3 à 5 millions d’euros de capitaux propres, c’est-à-dire l’équivalent des petites entreprises, celles qui ont besoin des Business Angels car elles n’ont pas encore atteint la terre promise du capital-risque.

Le graphique ci-dessus est extrait d’une étude effectuée en 2007 par le pH Group sur 326.000 créations pures -entreprises qui n’existaient pas préalablement- dont 122.000 ayant publié un bilan et chiffre d’affaires la première année dont 66.000 ayant réalisé plus de 73.000 euros de chiffre d’affaires et 55.000 moins de 73.000 et n’étant donc pas soumises à la TVA. Il donne le ratio entre la TVA payée la première année et les capitaux propres.

Interprétations

Si l’on fait la moyenne des chiffres d’affaires des entreprises dont les capitaux propres sont inférieurs à 3 millions d’euros, on s’aperçoit qu’une TVA à 20% fait rentrer dans les caisses de l’État le montant des capitaux propres dans l’année et que donc une prise en charge par l’État de 25% (l’Avantage Madelin avant le plafonnement des niches fiscales) des capitaux propres est couverte en 3 mois dès la première année, rentre donc dans les caisses du Trésor avant même d’en être sortie (la TVA est payée immédiatement, l’Avantage Madelin est déduit l’année suivante). Et cette TVA continue de rentrer les années suivantes.

A ceci, les objections suivantes ont été formulées:

– la naissance d’entreprises entraînerait la réduction du chiffre d’affaires d’autres entreprises et donc une baisse de la TVA ailleurs. Aucune vérification expérimentale, notamment à partir du Census américain, n’a permis de vérifier que la création d’entreprises entraînait une chute ailleurs.

– les capitaux de l’Avantage Madelin et de l’ISF-TEPA se dirigent vers des entreprises sans chiffre d’affaires. Ceci est parfaitement exact: il semble bien en effet qu’environ la moitié de ces capitaux finissent dans des holdings et des SCI immobilières parce que le laxisme de Bercy et de la DLF à l’égard de ces dispositions fiscales est resté entier et qu’il n’y a toujours pas de rescrit fiscal comme au Royaume-Uni.

Mais même avec ces «fuites», ces deux dispositions seraient une mine pour notre économie si les plafonds étaient élargis.

Rappelons que nous avions suggéré dès 2007 de limiter leur bénéfice à des PEC (Petites Entreprises Communautaires: moins de 50 salariés, et moins de 10 millions de total de bilan – soit environ 3 millions de capitaux propres -) et que c’est ce qui a finalement été voté par le Parlement en 2011. Cette limite était déjà recommandée par l’Union Européenne dès 2006 et appliquée au Royaume-Uni pour la mesure équivalente à l’Avantage Madelin, l’EIS.

Ces résultats sont de fait vérifiés par les Anglais dans une étude Pacec effectuée pour le compte de l’Inland revenue, leur Bercy. Elle montre qu’au total, comme aux USA, une £ investie dans l’entreprise va coûter au Trésor une demie £ de rentrées fiscales dont 40% en détaxation à l’entrée – les 20% de déduction de l’IR – et 60% à la sortie – l’exonération d’impôt sur les plus-values – que si les Anglais payaient 19,6% comme nous, la TVA créée par les nouvelles activités couvrirait le coût fiscal initial de 20% en moins de 6 mois.